So handeln Sie Kurslücken (Gaps) 2025 – Wichtige Handelsmuster der technischen Analyse!

August 7, 2015 8:00 am[marker color=“#34aa6f“]Gaps sind Muster [/marker]

Innerhalb der Technischen Analyse sind Kurslücken wichtige Handelsmuster, die geschickte Trader direkt in Börsengewinne umsetzen können. Die meisten Trader sprechen bei Kurslücken von Gaps. Da Anglizismen innerhalb der Technischen Analyse nicht unüblich sind, verwenden wir hier ebenfalls den Begriff.

Die Handelseröffnung

Grundsätzlich entstehen die Gaps zur Eröffnung eines Handelstages. Aus diesem Grund ist der 24-Stundenhandel, den es zum Beispiel bei Währungen gibt, ungeeignet für Gap-Trading. Theoretisch könnten zwar Gaps auch innerhalb eines Handelstages entstehen. Das wäre jedoch eine Ausnahme, und geschieht nur bei überraschenden Wirtschaftsmeldungen. Manchmal gibt es nach einem „Nachrichtenschock“ für wenige Sekunden ein Handelsvakuum mit einer Kurslücke. Intraday-Gaps sind etwas Spezielles, und sollten daher nicht als Handelsmuster des typischen Gap-Tradings hinzugezogen werden. Bei Aktien gibt es außerdem regelmäßig Kursabschläge nach Dividendenzahlungen. Diese Gaps basieren auf finanzmathematischen Gründen. Auch diese Gaps sind ungeeignet für das Trading.

Psychologie des Gaps

Der Aktienhandel schließt zum Beispiel an der Frankfurter Börse um 20 Uhr. Der US-Handel läuft jedoch bis 22:00 Uhr. Anschließend beginnt der Handel an den asiatischen Aktienmärkten. Je nachdem, wie der Handel an den anderen Weltmärkten läuft, gibt es eine indirekte Beeinflussung auch bei den deutschen Aktien.

Zu Beginn der Börseneröffnung bewerten dann die Marktteilnehmer den deutschen Aktienmarkt neu. Heraus kommt ein Kurssprung nach oben oder unten. Ein Gap ist immer eine dynamische Bewegung, und spiegelt kurzfristig die Gier und Ängste der Marktteilnehmer wider. Dynamische Eröffnungen beeinflussen die nachfolgenden Kurse, und daraus lassen sich Handelsempfehlungen ableiten. Entscheidend ist die richtige Interpretation des Gaps.

Werden Gaps geschlossen?

Unter Börsianer wird oft die Meinung vertreten, dass Gaps immer geschlossen werden müssen. Das ist aus der Sicht der Gap-Entstehung unlogisch. Zumindest kann man aus langfristiger Sicht zustimmen, dass die meisten Gaps wieder geschlossen werden. Hierbei hilft natürlich der Zufall. Besonders der „random walk“ wird unter vielen Börsianern unterschätzt. Wenn jedoch eine zufällige Marktbewegung zum Schließen des Gaps führt, dann steht das Gap nicht mehr als Kursmuster zu Debatte.

Die Zeit der Gap-Schließung gibt den Hinweis. Ist ein Gap entstanden, und wird dieses erst in sechs Monaten später geschlossen, dann ist es falsch, eine logische Beziehung zum Schließen der Kurslücke zu ziehen. In diesem Fall ist das Schließen eher Zufall, denn irgendwann werden fast alle Gaps wieder geschlossen.

Wer mit Gaps Geld verdienen will, der muss zwischen unterschiedlichen Gaps unterscheiden können. Welche werden rasch geschlossen, und welche werden irgendwann geschlossen?

Die Widerstands- und Unterstützungsbildung des Gaps

Nach der Entstehung eines Gaps bildet sich innerhalb der Kurslücke eine Widerstand- oder Unterstützungszone. Ob es ein Widerstand oder eine Unterstützung ist, richtet sich nach der Richtung des Gaps. Ist es ein Aufwärts-Gap, dann entsteht eine Unterstützung. Bei einem Abwärts-Gap ist es ein Widerstand.

Wichtige Gap-Merkmale zur Identifizierung

Um ein Gap richtig einzuordnen kann man bestimmte Kriterien heranziehen.

- Größe der Kurslücke

- Höhe des Handelsvolumens

- Trendstärke vor dem Gap

- Volatilität vor dem Gap

- Kursformation vor dem Gap (zum Beispiel Dreiecke, Flaggen usw.)

Eine statistische Wahrscheinlichkeit entsteht aus Kurs und Volumen

Große Gaps mit einem hohen Volumen, neigen dazu, geschlossen zu werden. Kleine Gaps mit geringen Volumen sind meist Fortsetzungsformationen, die ungerne vom Markt geschlossen werden.

Die Regel gilt besonders im kurzfristigen Intraday-Handel. Beim Swing-Trading, wo eine Position über mehrere Tage gehalten wird, verändert sich das Bild. Hier steht ein hohes Handelsvolumen oft in Zusammenhang mit einem Fortsetzungsmuster.

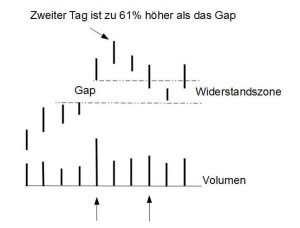

Ein Gap mit überdurchschnittlich hohem Volumen hat ein statistisch relevantes Momentum von nur zwei Tagen. Wenn man z.B. beim DAX-Future ein Gap mit überdurchschnittlichem Volumen sieht, und seine Position in Gap-Richtung zwei Tage hält, dann hat man Gewinnquote von 61%. Anschließend kommt eine Gegenreaktion, die in die Widerstand- oder Unterstützungszone führt, und zum Schließen des Gaps führen kann.

Bild 1: Ein Aufwärts-Gap mit seinen technischen Merkmalen. Die Kurslücke bildet nach dem Gap eine Widerstandszone. Für ein Abwärts-Gap gelten die gleichen umgedrehten Merkmale.

Die unterschiedlichen Gap-Typen mit Volumenverhalten

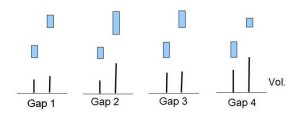

Gewöhnliches Gap (Gap 1)

Das gewöhnliche Gap entsteht oft in einer Handelsspanne zwischen einem Widerstand und einer Unterstützung. Die Kurse pendeln hin und her. Dabei kann ein Gap entstehen, das völlig bedeutungslos für den weiteren Kursverlauf ist. Die Widerstands- und Unterstützungslinien werden nicht berührt. Meist haben die Candlesticks weder eine besondere Form, noch ist das Volumen auffällig. Das Gewöhnliche Gap wird fast immer geschlossen.

Ausbruchs-Gap (Gap 2)

Das Ausbruchs-Gap bringt eine dramatische Veränderung für den weiteren Verlauf. Meist entsteht das Ausbruchs-Gap am Ende einer größeren technischen Kursformation, wie zum Beispiel eines Dreiecks oder einer engen Handelsspanne. Der Kurs springt förmlich aus dem alten Kursmuster heraus. Das Handelsvolumen ist überdurchschnittlich hoch und in einer Aufwärtsbewegung ein Zeichen von Gier. Die Kurse sollten sich anschließend in Richtung des Gaps fortsetzen. Das Ausbruchs-Gap wird oft nicht geschlossen.

Fortsetzungs-Gap (Gap 3)

Ein Fortsetzungs-Gap ist ein Zeichen für hohen Kursschwung. Es spricht dafür, dass sich der Kurs in Fahrt befindet und Richtung fortsetzt. Der Markt ist bei diesem Gap emotional aufgeladen und die Candlesticks sind groß. Das Handelsvolumen ist hoch aber nicht exzessiv. Die Volatilität nimmt tendenziell zu. Das Fortsetzungs-Gap wird oft nicht geschlossen.

Erschöpfungs-Gap (Gap 4)

Das Erschöpfungs-Gap kommt am Ende einer Kurswelle. Der Markt verschluckt sich praktisch an seiner Gier bzw. Angst. Das Erschöpfungs-Gap hat ein überdurchschnittlich hohes Volumen. Entweder ist die Kurslücke relativ groß und der Candlestick-Körper klein, oder die Kurslücke ist klein und dafür der Candlestick-Körper vergrößert. Das Erschöpfungs-Gap wird so gut wie immer geschlossen.

Bild 2: Aufstellung der vier Gap-Muster mit unterschiedlichem Volumenverhalten

Nach Thomas N. Bulkowski gibt es folgende statistische Zahlen für das Schließen von Gaps an.

| Aufwärts-Gap | Aufwärtstrend | Abwärtstrend |

| Gewöhnliches Gap | 89% | 93% |

| Ausbruchs-Gap | 2% | 9% |

| Fortsetzungs-Gap | 4% | 20% |

| Erschöpfungs-Gap | 61% | 78% |

| Abwärts-Gap | Aufwärtstrend | Abwärtstrend |

| Gewöhnliches Gap | 92% | 89% |

| Ausbruchs-Gap | 1% | 1% |

| Fortsetzungs-Gap | 9% | 13% |

| Erschöpfungs-Gap | 64% | 63% |

Der praktische Handel mit Gaps

Aus den Daten von Bulkowski lässt sich auf einfache Art ein Handelssystem aufbauen. Die vier Gap-Typen sind die Schlüsselformationen für den Handelseinstieg. Die Gaps geben dem Markt einen Impuls in die eine oder andere Richtung vor. Verknüpft man den Impuls mit einem Oszillator, wie zum Beispiel die schnelle Stochastik, dann ergibt das ein interessantes Handelssystem.

Bild 3: Tages-Chart von der Beiersdorf-Aktie mit der Kennzeichnung der Gaps.

Ein praktisches Beispiel für Gap-Trading bietet das Bild 3. Hier sieht man, wie Gaps im Swing-Trading genutzt werden können. Die Stochastik filtert die Einstiegsrichtung und gibt den Ausstieg vor.