ROBIN ist der Robo Advisor der Deutschen Bank, welcher über das Online-Portal „maxblue“ genutzt werden kann. Die digitale Vermögensverwaltung von ROBIN verbindet moderne Technologien mit der Erfahrung von Portfolio-Managern sowie einem fortschrittlichen Risikomanagement.

Komplexe Algorithmen erstellen ein Portfolio und schlagen gegebenenfalls Umschichtungen vor, wenn die Zusammensetzung nicht mehr dem gewählten Risikoprofil entspricht. Sämtliche Anlagevorschläge werden von den Wertpapier-Experten der Deutschen Bank genau geprüft, bevor sie umgesetzt werden.

Weiter zu ROBIN

Mit ROBIN können Anleger bereits ab einer Einlage von 5.000 Euro eine Vermögensverwaltung nutzen, welche früher lediglich mit deutlich mehr Kapital verfügbar war.

Die Vor- und Nachteile auf einen Blick:

Pro

- Vermögensverwaltung von den Experten der Deutschen Bank

- Individuelles Risikoprofil

- Breite Streuung der Investitionen

- Börsentägliche Überwachung des Portfolios

- Kostengünstige Investition über ETFs

- Geringe Mindesteinlage von 5.000 Euro

- Jederzeit zusätzliche Investitionen oder Entnahmen möglich

Contra

- Der Anlagehorizont beträgt mindestens 2 Jahre

- Keine Depots für Minderjährige und keine Gemeinschaftsdepots verfügbar

Die wichtigsten Fakten im Überblick:

| EU-Sitz und Regulierung | Frankfurt am Main, Reguliert durch die BaFin |

| Mindesteinlage ab | 5.000 Euro |

| Deutscher Support | Durchgehend per Kontaktformular, Mail und Telefon |

| Einführung | Angebot und FAQ auf der Website, bei Fragen kann der Kundenservice kontaktiert werden. |

| Anlagegüter | Aktien, Anleihen, Rohstoffe, Liquidität |

| Gebührenstruktur | Bei Investitionen von bis zu 25.000 €: 1,00 % p.a.Investitionen über 25.000 € bis zu 50.000 €: 0,90 % p.a.Alle Anlagebeträge über 50.000 €: 0,80 % p.a. |

| Mobiler Zugriff | Login auch mit dem Smartphone oder Tablet möglich |

| Anlagestrategie | Anlagestrategie entsprechend der individuellen Risikoklasse |

| Aktiv oder passiv? | Kombination von fortschrittlichen Algorithmen und erfahrenen Anlagestrategen |

| Diversifikation | Breit gestreute Investitionen durch ETFs |

| Maximaler Gewinn / Verlust | Prinzipiell unbegrenzt, die zu erwartenden Gewinne beziehungsweise Verluste lassen sich durch die Wahl der Risikoklasse steuern. |

| Renditebeispiel | 100.000 Euro – 2 Jahre, mittleres Risiko – 13.800 Euro Rendite (13,8 %) |

1.) Allgemeine Informationen zur digitalen Vermögensverwaltung mit ROBIN

Die Erstellung eines Portfolio-Vorschlags erfolgt beim ROBIN Robo Advisor mithilfe komplexer Algorithmen, welche dabei die finanzielle Situation, die Anlageziele und die individuelle Risikobereitschaft des Kunden berücksichtigen. So können sowohl konservative als auch auf einen möglichst hohen Profit ausgerichtete Strategien umgesetzt werden.

Die Erstellung eines Portfolio-Vorschlags erfolgt beim ROBIN Robo Advisor mithilfe komplexer Algorithmen, welche dabei die finanzielle Situation, die Anlageziele und die individuelle Risikobereitschaft des Kunden berücksichtigen. So können sowohl konservative als auch auf einen möglichst hohen Profit ausgerichtete Strategien umgesetzt werden.

Der „Value of Risk“ dient als Steuerungsgröße für das gewählte Risiko. Dieser Wert gibt an, welcher Verlust bei der gewählten Portfoliozusammensetzung mit 95-prozentiger Wahrscheinlichkeit nicht überschritten wird. Um das Verlustrisiko konstant zu halten, wird das Portfolio täglich überwacht. Weicht die Zusammensetzung vom gewählten Risiko ab, schlägt der Algorithmus eine Umschichtung vor. Bevor diese umgesetzt wird, überprüft das Expertenteam der Deutschen Bank den Vorschlag und nimmt gegebenenfalls Anpassungen vor.

Für die Zusammenstellung des Portfolios werden ausschließlich ETFs verwendet. Diese bieten den Vorteil, dass sie kostengünstig sind und eine breite Streuung aufweise, da Indizes möglichst genau nachgebildet werden.

Die Kapitalanlage erfolgt über ein Verrechnungskonto bei der Deutschen Bank und das maxblue Depot. Beide sind für die Kunden kostenlos und werden beim Abschluss des Vertrags automatisch eröffnet.

ROBIN – die digitale Vermögensverwaltung der Deutschen Bank

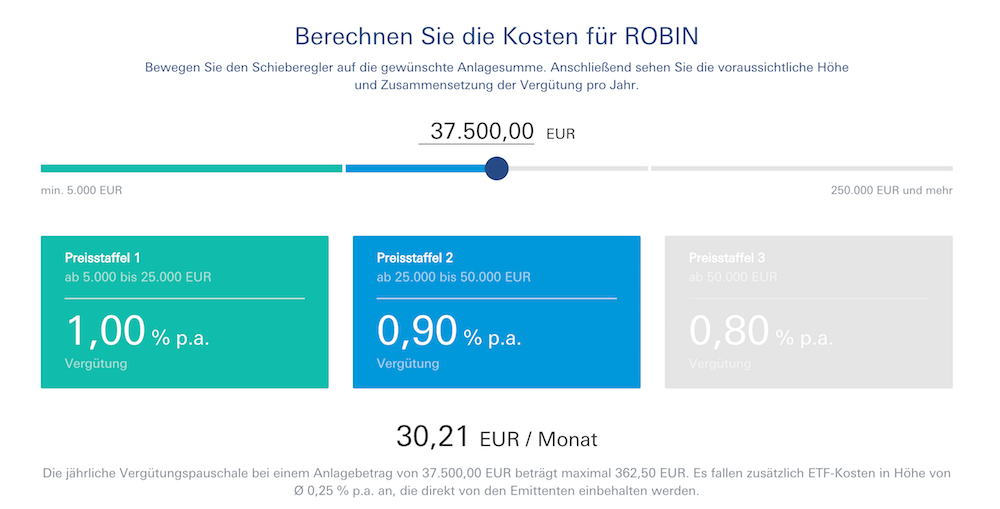

2.) Kosten: Wie setzen sich die ROBIN Gebühren zusammen?

Die Gebühren für die digitale Vermögensverwaltung durch den Robo Advisor ROBIN sind einfach aufgebaut und somit auch für Anleger ohne Erfahrung gut zu überblicken:

- Bis zu einem Anlagebetrag von 25.000 Euro beträgt die Gebühr für die Vermögensverwaltung jährlich 1% der Gesamtinvestition.

- Alle angelegten Beträge zwischen 25.000 und 50.000 Euro werden für eine Gebühr von 0,9 % p.a. verwaltet.

- Für Kapital jenseits der 50.000 Euro wird eine jährliche Gebühr von 0,8 % erhoben.

Teil der Anlagestrategie von ROBIN ist, dass ein Teil der Gesamtinvestition als Liquidität auf einem Verrechnungskonto bereitgehalten wird. Davon können nicht nur die anfallenden Gebühren direkt abgezogen werden, sondern es besteht durch dieses Geld auch jederzeit die Möglichkeit, zusätzliche ETFs zu erwerben, wenn die Marktsituation eine entsprechende Anpassung des Portfolios erfordert. Die angegebenen Gebühren gelten ausschließlich für das Kapital, welches tatsächlich in Wertpapiere investiert wird. Für den als Liquidität bereitgehaltenen Betrag fallen hingegen keine Gebühren an.

Teil der Anlagestrategie von ROBIN ist, dass ein Teil der Gesamtinvestition als Liquidität auf einem Verrechnungskonto bereitgehalten wird. Davon können nicht nur die anfallenden Gebühren direkt abgezogen werden, sondern es besteht durch dieses Geld auch jederzeit die Möglichkeit, zusätzliche ETFs zu erwerben, wenn die Marktsituation eine entsprechende Anpassung des Portfolios erfordert. Die angegebenen Gebühren gelten ausschließlich für das Kapital, welches tatsächlich in Wertpapiere investiert wird. Für den als Liquidität bereitgehaltenen Betrag fallen hingegen keine Gebühren an.

Sämtliche Kosten werden quartalsweise berechnet und müssen nicht gesondert entrichtet werden, da sie direkt vom Guthaben abgezogen werden.

Zu den Gebühren für die Portfolioverwaltung kommen noch die ETF-Kosten hinzu, welche von den Emittenten einbehalten werden. Diese liegen nach unseren ROBIN Erfahrungen bei ungefähr 0,25 %.

Weiter zu ROBIN

3.) In welche Anlagegüter wird mit ROBIN investiert?

Das Portfolio der ROBIN Vermögensverwaltung besteht vollständig aus ETFs, da diese eine besonders breite Streuung ermöglichen und beim Aufbau oder einer Umschichtung des Depots deutlich geringere Kosten verursachen, als es mit entsprechenden Einzeltiteln möglich wäre. Folgende Anlageklassen sind im Portfolio von ROBIN enthalten:

Das Portfolio der ROBIN Vermögensverwaltung besteht vollständig aus ETFs, da diese eine besonders breite Streuung ermöglichen und beim Aufbau oder einer Umschichtung des Depots deutlich geringere Kosten verursachen, als es mit entsprechenden Einzeltiteln möglich wäre. Folgende Anlageklassen sind im Portfolio von ROBIN enthalten:

- Aktien (per ETF)

- Anleihen (per ETF)

- Rohstoffe (per ETF)

- Liquidität (Guthaben auf einem Verrechnungskonto)

Vor der Erstellung eines Depots wird das individuelle Risiko festgelegt, welches der Kunde mit seinem Vermögen eingehen möchte. Als Steuerungsgröße dient hier der „Value of Risk“, welcher unter anderem auch von Versicherungen verwendet wird und angibt, wie hoch ein möglicher Verlust mit einer Wahrscheinlichkeit von 95 % innerhalb eines Jahres maximal ausfällt. Das Anlagerisiko des Portfolios wird börsentäglich überwacht, sodass durch zeitnahe Umschichtungen die Zusammensetzung der Gesamtanlage gegebenenfalls angepasst werden kann. Dadurch ist das Risiko für den Anleger unabhängig von der Marktsituation. Steigt das allgemeine Risiko, wird vermehrt in konservative Anlagen wie zum Beispiel Anleihen oder Liquidität investiert, während in ruhigeren Zeiten der Aktienanteil des Depots höher ist.

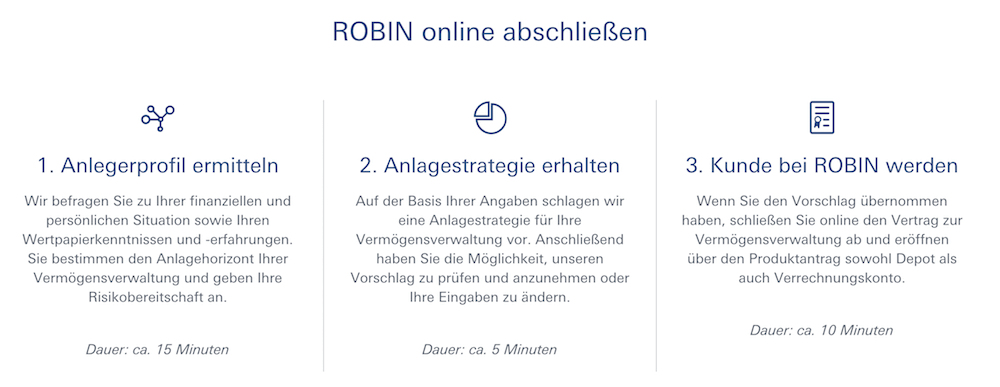

In nur 3 Schritten Geld bei ROBIN anlegen

4.) Depoteröffnung: schnelle und unkomplizierte Online-Registrierung

Alle für die Kontoeröffnung benötigten Formulare können online ausgefüllt werden. Die gesetzliche vorgeschriebene Verifizierung erfolgt entweder in einer Filiale der Deutschen Post über das Post-Ident-Verfahren oder aber per Video-Ident-Verfahren von zu Hause aus.

Alle für die Kontoeröffnung benötigten Formulare können online ausgefüllt werden. Die gesetzliche vorgeschriebene Verifizierung erfolgt entweder in einer Filiale der Deutschen Post über das Post-Ident-Verfahren oder aber per Video-Ident-Verfahren von zu Hause aus.

Zur Vermögensverwaltung mit ROBIN gehört die Eröffnung eines Verrechnungskontos und eines Depots bei der Deutschen Bank. Dies wird im Rahmen der Registrierung durchgeführt und ist für die Kunden kostenlos.

Kunden, welche bereits ein Konto bei der Deutschen Bank besitzen, müssen den Verifizierungsprozess nicht erneut durchlaufen.

Nach der Registrierung müssen die Kunden einige zusätzliche Fragen beantworten, mit welchen unter anderem geklärt werden soll, wie viel Kapital verwaltet werden soll, welche Ziele der Kunde damit verfolgt und welches Risiko er bereit ist einzugehen. Anhand dieser Angaben werden vom ROBIN Robo Advisor eine Anlagestrategie und ein Portfolio erstellt, welches dem Kunden vorgelegt wird. Entscheidet sich dieser, den Anlagevorschlag anzunehmen, muss er das Geld von seinem Referenzgirokonto auf das Verrechnungskonto bei der Deutschen Bank überweisen. Von hier aus wird es dann durch ROBIN zeitnah in die vereinbarten Finanzprodukte investiert. Unsere ROBIN Erfahrungen haben gezeigt, dass dies in der Regel innerhalb weniger Tage der Fall ist.

Bei dem Referenzgirokonto muss es sich um ein Konto bei einer Bank in Deutschland handeln, welches auf den Namen des Kunden registriert ist.

Weiter zu ROBIN

5.) Wie ist die ROBIN Anlagestrategie aufgebaut?

Die Anleger entscheiden selber, welchen Verlust sie innerhalb eines Jahres maximal tolerieren möchten. Das Portfolio wird so zusammengesetzt, dass der angegebene Prozentsatz mit einer Wahrscheinlichkeit von 95 % nicht überschritten wird.

Die Anleger entscheiden selber, welchen Verlust sie innerhalb eines Jahres maximal tolerieren möchten. Das Portfolio wird so zusammengesetzt, dass der angegebene Prozentsatz mit einer Wahrscheinlichkeit von 95 % nicht überschritten wird.

Je nachdem, welches Risiko ein Kunde bereit ist einzugehen, fallen natürlich auch die Renditechancen höher oder niedriger aus. Eine Anlagestrategie mit einem höheren Value of Risk besteht zu einem größeren Teil aus Aktien- und Rohstoff-ETFs als eine Strategie mit geringem Risiko, bei welcher der Anteil an Anleihen und Liquidität dafür höher liegt.

Um das Verlustrisiko konstant zu halten, wird das Portfolio bei Bedarf umgeschichtet. Dabei erfolgen folgende Schritte:

- Der Algorithmus erkennt, dass das Verlustrisiko vom gewünschten Wert abzuweichen droht.

- Es wird automatisch ein Umschichtungsvorschlag errechnet.

- Der Vorschlag wird durch das Team der Deutschen Bank geprüft.

- Unter Umständen werden situationsangemessene Anpassungen am vom Algorithmus errechneten Vorschlag vorgenommen.

- Das Depot wird umgeschichtet und somit wieder den gewünschten Anforderungen angepasst.

Die gewählte Anlagestrategie kann vom Kunden jederzeit online angepasst werden. Dies erweist sich als sinnvoll, wenn die persönliche Situation sich ändert, und nun ein höheres oder geringeres Risiko gewünscht ist. Auch das Entnehmen oder Hinzufügen von Kapital ist jederzeit möglich, solange dabei der Mindestanlagebetrag nicht unterschritten wird.

Die Stärken von ROBIN im Überblick

6.) Deutschsprachiger Kundenservice rund um die Uhr

Auch wenn bei ROBIN die Anlageentscheidungen für den Kunden durch komplexe Algorithmen und erfahrene Finanzexperten übernommen werden, ist es dennoch wichtig für die Kunden, bei Fragen und Problemen stets einen kompetenten Ansprechpartner zu haben. Unser ROBIN Test hat gezeigt, dass diese Anforderung erfüllt ist, denn der Support kann nicht nur über das Kontaktformular auf der Website oder per Mail kontaktiert werden, sondern ist auch telefonisch rund um die Uhr erreichbar.

Auch wenn bei ROBIN die Anlageentscheidungen für den Kunden durch komplexe Algorithmen und erfahrene Finanzexperten übernommen werden, ist es dennoch wichtig für die Kunden, bei Fragen und Problemen stets einen kompetenten Ansprechpartner zu haben. Unser ROBIN Test hat gezeigt, dass diese Anforderung erfüllt ist, denn der Support kann nicht nur über das Kontaktformular auf der Website oder per Mail kontaktiert werden, sondern ist auch telefonisch rund um die Uhr erreichbar.

Zusätzlich zum freundlichen und kompetenten Kundenservice bietet auch die Website den Kunden und Interessenten viele wertvolle Informationen. Im FAQ-Bereich werden die am häufigsten gestellten Fragen ausführlich beantwortet, sodass es oftmals gar nicht mehr erforderlich ist, denn Support zu kontaktieren. Da die Fragen nach verschiedenen Themengebieten sortiert sind, können die für die Nutzer relevanten Fragen trotz des großen Umfangs des FAQ-Bereichs in der Regel schnell gefunden werden. Da es sich bei ROBIN um die Vermögensverwaltung der Deutschen Bank handelt, sind selbstverständlich auch Kundenservice und Website in deutscher Sprache verfügbar.

Weiter zu ROBIN

7.) Das Vermögen auch mobil jederzeit überblicken

Eine spezielle ROBIN App wird nicht angeboten, der Zugang zum Account ist aber auch mit dem Handy oder Tablet möglich. Die Website wird in diesem Fall automatisch in der für Mobilgeräte optimierten Version geöffnet.

Eine spezielle ROBIN App wird nicht angeboten, der Zugang zum Account ist aber auch mit dem Handy oder Tablet möglich. Die Website wird in diesem Fall automatisch in der für Mobilgeräte optimierten Version geöffnet.

Unsere ROBIN Erfahrungen haben gezeigt, dass es auch mit dem Smartphone möglich ist, die komplette Kapitalanlage und deren Wertentwicklung komfortabel zu überblicken. Mithilfe von Grafiken wird gezeigt, welcher Teil des Vermögens in bestimmte Asset-Klassen investiert ist. Auch Umschichtungen können somit mobil nachvollzogen werden.

Einer der wesentlichen Vorteile von ROBIN besteht darin, dass die Anleger keine eigenen Entscheidungen über den Kauf und Verkauf von Wertpapieren treffen müssen, sondern dies dem Algorithmus und den Experten überlassen können. Dadurch sparen sie viel Zeit und wissen ihr Vermögen in guten Händen. Dennoch bleiben die Kunden mit ROBIN flexibel, denn sogar mit dem Smartphone können jederzeit verschiedene Veränderungen vorgenommen werden:

- Kapital entnehmen (Dieses wird dann auf das Referenzgirokonto überwiesen)

- Kapital hinzufügen

- Risikoklasse ändern

Genau wie bei der Desktop-Variante werden auch über die mobile Version sämtliche Daten verschlüsselt übertragen, um Hackern keine Zugriffsmöglichkeiten zu bieten. Zusätzlich sollten die Kunden aber auch selber auf Sicherheit achten und zum Beispiel dafür sorgen, dass sie sich nach jeder Nutzung wieder ausloggen und ihr Handy nicht in andere Hände geben, solange sie bei ROBIN eingeloggt sind.

Beim Thema Kosten setzt ROBIN auf Transparenz

8.) Rendite: Risiko und Renditechancen selber bestimmen

Natürlich möchten alle Anleger möglichst eine hohe Rendite mit ihrer Kapitalanlage erwirtschaften. Da höhere Ertragschancen aber stets auch mit einem entsprechenden Risiko verbunden sind, müssen die Anleger abwägen, welche Verluste sie im schlimmsten Fall bereit sind hinzunehmen. Hierbei ist es individuell verschieden, welcher Kompromiss zwischen hohen Renditechancen sowie geringem Risiko der beste für den einzelnen Anleger ist. Mit einem auf maximale Rendite ausgerichteten Portfolio lassen sich durchaus hohe Gewinne erwirtschaften, allerdings besteht hier auch ein hohes Risiko, dass in unruhigen Marktphasen durch den hohen Aktienanteil erhebliche Verluste eintreten können. Ein konservatives Portfolio setzt hingegen zu einem größeren Teil auf Anleihen, welche als besonders stabil gelten. Hier ist die Wahrscheinlichkeit für größere Verluste gering, allerdings fallen auch die Renditen im Vergleich zu einem risikofreudigeren Strategieansatz entsprechend niedriger aus.

Natürlich möchten alle Anleger möglichst eine hohe Rendite mit ihrer Kapitalanlage erwirtschaften. Da höhere Ertragschancen aber stets auch mit einem entsprechenden Risiko verbunden sind, müssen die Anleger abwägen, welche Verluste sie im schlimmsten Fall bereit sind hinzunehmen. Hierbei ist es individuell verschieden, welcher Kompromiss zwischen hohen Renditechancen sowie geringem Risiko der beste für den einzelnen Anleger ist. Mit einem auf maximale Rendite ausgerichteten Portfolio lassen sich durchaus hohe Gewinne erwirtschaften, allerdings besteht hier auch ein hohes Risiko, dass in unruhigen Marktphasen durch den hohen Aktienanteil erhebliche Verluste eintreten können. Ein konservatives Portfolio setzt hingegen zu einem größeren Teil auf Anleihen, welche als besonders stabil gelten. Hier ist die Wahrscheinlichkeit für größere Verluste gering, allerdings fallen auch die Renditen im Vergleich zu einem risikofreudigeren Strategieansatz entsprechend niedriger aus.

Das individuell gewählte Risiko wird durch tägliche Überwachung des Portfolios und entsprechende Anpassungen konstant gehalten. Dafür ist es beispielsweise nötig, den Aktienanteil in volatilen Marktphasen zu verringern und dafür mehr in Anleihen und Liquidität zu investieren.

Weiter zu ROBIN

9.) Sicherheit und Regulierung: So werden die Kunden geschützt

ROBIN ist ein Angebot der Deutschen Bank, bei welcher auch das Verrechnungskonto sowie das Depot eröffnet werden. Dadurch gelten für die Verwaltung des Kapitals die strengen Bestimmungen der deutschen Finanzaufsichtsbehörde BaFin.

ROBIN ist ein Angebot der Deutschen Bank, bei welcher auch das Verrechnungskonto sowie das Depot eröffnet werden. Dadurch gelten für die Verwaltung des Kapitals die strengen Bestimmungen der deutschen Finanzaufsichtsbehörde BaFin.

Das in Wertpapiere investierte Kapital ist bei einer Insolvenz der Bank als Sondervermögen gut geschützt, denn es handelt sich zu jedem Zeitpunkt um das Eigentum des Kunden, welches von der Bank lediglich verwaltet wird. Das auf der Verrechnungskonto vorhandene Geld ist ebenfalls gut abgesichert, denn neben der gesetzlichen Einlagensicherung von bis zu 100.000 Euro pro Kunde besteht auch eine zusätzliche freiwillige Einlagensicherung, welche auch bei hohen Beträgen greift, sodass die Kunden ordnungsgemäß entschädigt werden, wenn es zur Zahlungsunfähigkeit der Deutschen Bank kommen sollte.

Beim Datenschutz sind ebenfalls umfangreiche Sicherheitsmaßnahmen vorhanden:

- Alle Informationen werden verschlüsselt über eine sichere Verbindung übertragen.

- Kundendaten werden nicht an unberechtigte Dritte weitergegeben.

- Die Mitarbeiter erhalten keinen Zugang zu den Passwörtern der Kunden.

Ein- und Auszahlungen können ausschließlich über das Verrechnungskonto des Nutzers durchgeführt werden, sodass es unberechtigten Personen nicht möglich ist, sich Geld auf ein anderes Konto auszahlen zu lassen.

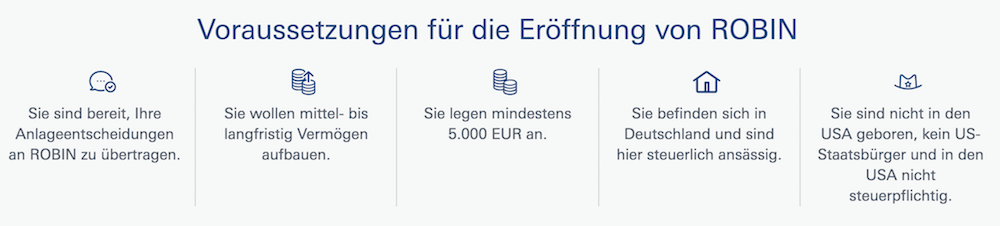

Interessenten können vor der Kontoeröffnung ganz übersichtlich die Voraussetzungen einsehen

10.) Fazit: Unsere ROBIN Erfahrungen in der Zusammenfassung

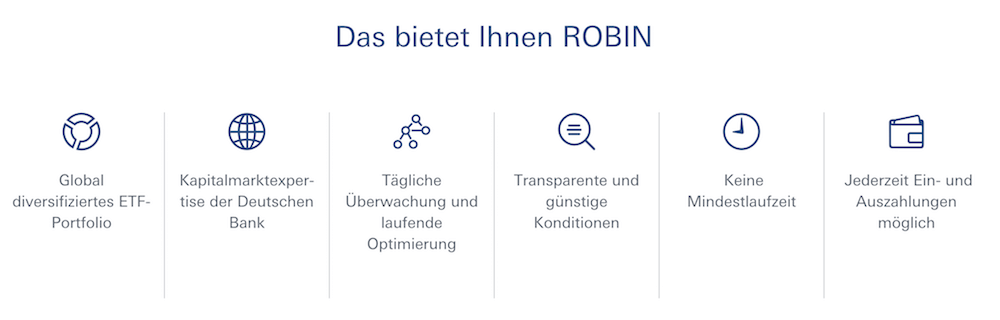

ROBIN vereint die Vorteile von maschinellen Algorithmen und menschlicher Erfahrung. Anleger können über den Robo Advisor der Deutschen Bank ihr Vermögen bereits ab einer Einlage von 5.000 Euro verwalten lassen. Hierfür fällt eine jährliche Gebühr zwischen 0,8 % und 1,0 % der Kapitalanlage an, welche automatisch vom Verrechnungskonto abgezogen wird. Hinzu kommen noch die ETF-Kosten, welche mit ca. 0,25 % aber relativ gering ausfallen.

ROBIN vereint die Vorteile von maschinellen Algorithmen und menschlicher Erfahrung. Anleger können über den Robo Advisor der Deutschen Bank ihr Vermögen bereits ab einer Einlage von 5.000 Euro verwalten lassen. Hierfür fällt eine jährliche Gebühr zwischen 0,8 % und 1,0 % der Kapitalanlage an, welche automatisch vom Verrechnungskonto abgezogen wird. Hinzu kommen noch die ETF-Kosten, welche mit ca. 0,25 % aber relativ gering ausfallen.

Das angelegte Geld wird breit auf verschiedene Asset-Klassen gestreut, wobei das Depot täglich überwacht und gegebenenfalls angepasst wird, um einen konstanten Risikolevel zu gewährleisten.

Das individuelle Risiko und damit die Renditechancen können die Kunden selber festlegen und bei Bedarf auch jederzeit ändern. Auch die Reduzierung oder Erhöhung des Anlagevolumens ist jederzeit möglich, sodass beispielsweise Geld für bestimmte Anschaffungen entnommen werden kann.

ROBIN eignet sich vor allem für die Anleger, welche nicht viel Zeit in ihr Portfolio investieren und dennoch ihre Chancen am Kapitalmarkt mit einem gut definierten Risiko wahrnehmen möchten.