Kreditversicherung – Bonität erhöhen; Kredite absichern

April 19, 2019 5:25 pm

- Versicherung springt bei unverschuldeten Risiken ein

- Absicherung gegen Todesfall, Arbeitsunfähigkeit, Krankheit oder Kündigung möglich

- Kreditversicherung bei meisten Banken obligatorisch

- Vor allem bei längeren Finanzierungen (beispielsweise Baufinanzierung) ist Kreditversicherung empfehlenswert

Kreditversicherung einfach erklärt

Welchen Leistungsumfang hat eine Restschuldversicherung/Kreditversicherung eigentlich? Eine pauschale Antwort gibt es auf diese Frage nicht, da die Versicherungsnehmer häufig selbst bestimmen, was sie in welchem Umfang überhaupt versichern möchten. Häufig ist die Kreditversicherung obligatorisch und wird von den Banken zum Darlehen angeboten. Es kann allerdings auch vorkommen, dass die Kreditversicherung verpflichtend ist, wenn die Antragsteller ein Darlehen abschließen möchten. Die Gründe für diese Pflicht können vielfältig sein. Reicht beispielsweise die Bonität des Antragstellers nicht aus oder ist die Darlehenssumme zu hoch, die Laufzeit zu lang, dann möchte sich die Bank natürlich bestmöglich gegen Zahlungsausfälle absichern. Hier kommt die Kreditversicherung ins Spiel.

Leistungsumfang der Restschuldversicherung

Die Versicherung tritt stets dann ein, wenn die Versicherungsnehmer unverschuldet in Not geraten und ihre Raten des Kredites nicht mehr bedienen können. Gründe bzw. Risiken dafür können sein:

Die Versicherung tritt stets dann ein, wenn die Versicherungsnehmer unverschuldet in Not geraten und ihre Raten des Kredites nicht mehr bedienen können. Gründe bzw. Risiken dafür können sein:

- Krankheit

- Tod

- Arbeitsunfähigkeit

- Unfall

- Berufsunfähigkeit

- Arbeitslosigkeit

Bei ausgewählten Kreditversicherungen wird auch das Risiko der Scheidung mit abgedeckt, wenn beispielsweise beide Darlehensnehmer im Vertrag stehen, sich aber scheiden lassen. Dann kann häufig einer der beiden Kreditnehmer die eigentliche Kreditrate nicht mehr bedienen, sodass in dem Fall die Kreditversicherung (temporär) einspringt. Zu den am häufigsten abgesicherten Risiken zählt die Restschuldversicherung gegen Arbeitslosigkeit. Vor allem bei längeren Finanzierungen bzw. größeren Darlehenssummen (unter anderem bei Baufinanzierungen) macht die Absicherung durch die Kreditversicherung durchaus Sinn.

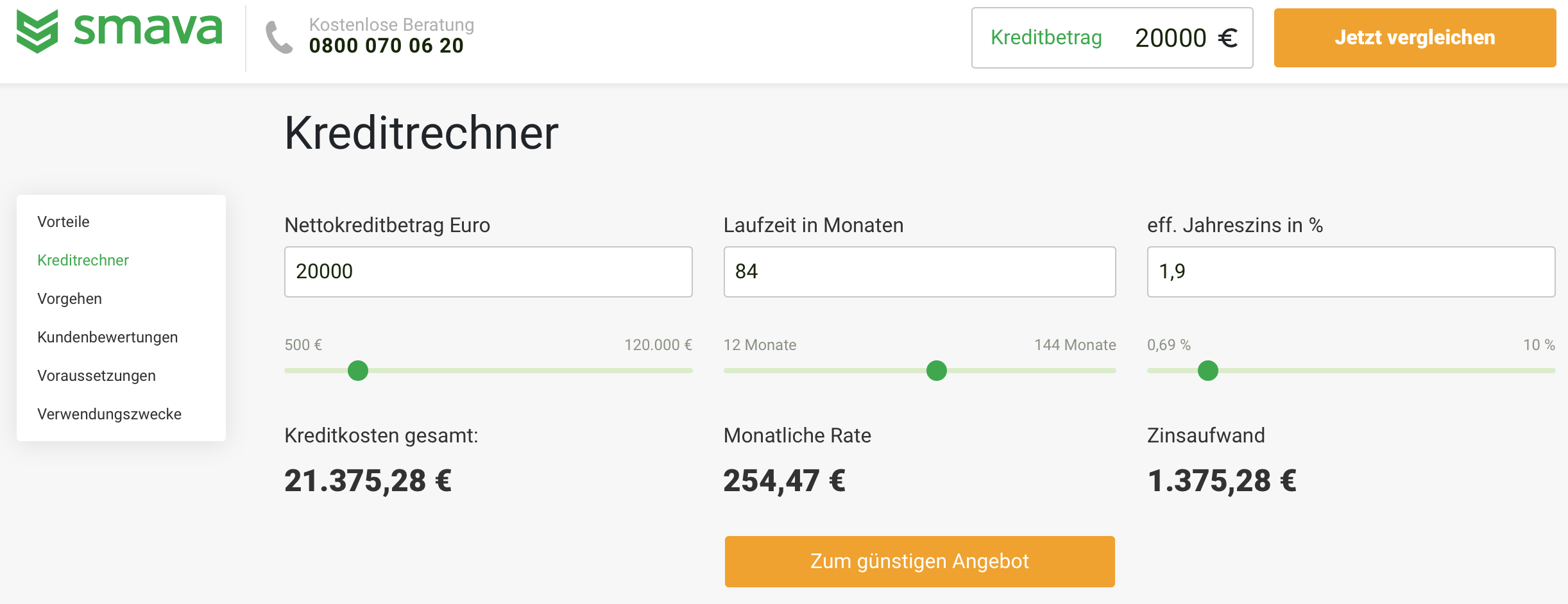

Weiter zu smava & Kredit beantragen!

Restschuldversicherung kritisch betrachtet: Wie einfach springt sie ein?

In der Praxis ist die Restschuldversicherung nicht unumstritten, denn es gibt zahlreiche Hürden, bis sie überhaupt in Kraft tritt. Außerdem sind die Kosten für die Kreditversicherung ebenfalls enorm, wenn die Versicherungsnehmer beispielsweise das Komplettpaket nutzen.

In der Praxis ist die Restschuldversicherung nicht unumstritten, denn es gibt zahlreiche Hürden, bis sie überhaupt in Kraft tritt. Außerdem sind die Kosten für die Kreditversicherung ebenfalls enorm, wenn die Versicherungsnehmer beispielsweise das Komplettpaket nutzen.

Warte- und Karenzzeiten erschweren die Zahlungen

Wer eine Finanzierung abschließt und die Kreditversicherung gleich mit, der fühlt sich im ersten Moment sicher, denn die Versicherung springt bei Schwierigkeiten der Ratenzahlung ein. So lautet die Theorie, aber die Praxis sieht erfahrungsgemäß anders aus. Die Warte- und Karenzzeiten bei der Kreditversicherung sind ein Haken, der häufig erst später bemerkt wird. Die Versicherung tritt nicht automatisch in Kraft, wenn beispielsweise der Versicherungsnehmer arbeitslos geworden ist. Entscheidend sind die Wartezeiten bzw. der Vertragsabschluss. Bei den meisten Versicherungsunternehmen gibt es eine drei- bis sechsmonatige Sperrfrist nach Vertragsabschluss, in der die Leistungen noch nicht erbracht werden. Wer beispielsweise zum 15. Juni die Versicherung abgeschlossen hat und zum 15. Juli arbeitssuchend wird, muss seine Raten weiterhin selbst zahlen, denn er befindet sich in der Sperrfrist.

Meist keine unbegrenzte Zahlung

Gerade bei der Kreditversicherung zu Arbeitslosigkeit gibt es auch eine Begrenzung der Zahlung. Häufig werden beispielsweise nur zwölf Monate lang die Raten übernommen. Wer weiterhin arbeitssuchend bleibt, kann keine Unterstützung durch die Versicherung erfahren. Probleme kann es auch geben, wenn jemand beispielsweise arbeitssuchend wird, danach in eine Anstellung wechselt und im Anschluss wieder in die Arbeitslosigkeit gerät. Viele Versicherungen schließen die erneute Übernahme der Ratenzahlungen dann ebenfalls aus.

Einschränkungen bei Absicherung von Krankheiten

Kreditversicherungen können auch für krankheitsbedingte Ausfälle der Ratenzahlungen abgeschlossen werden. Der Teufel liegt aber auch hier im Detail, denn oftmals werden einige Krankheiten kategorisch ausgeschlossen. Wie genau die Konditionen dafür sind, entscheidet jedes Versicherungsunternehmen selbst. In der Praxis zeigt sich allerdings, dass es gerade bei der Angabe von Erkrankungen äußerst genau zugeht/zugehen muss. Bevor die Versicherungsnehmer ihren Vertrag abschließen, sind sie dazu angehalten, bereits bekannte (chronische) Erkrankungen anzugeben. Auf Basis dieser Informationen kann die Versicherung die Vertragsannahme verweigern, denn nicht alle Erkrankungen sind stets abgedeckt.

Kreditversicherungen können auch für krankheitsbedingte Ausfälle der Ratenzahlungen abgeschlossen werden. Der Teufel liegt aber auch hier im Detail, denn oftmals werden einige Krankheiten kategorisch ausgeschlossen. Wie genau die Konditionen dafür sind, entscheidet jedes Versicherungsunternehmen selbst. In der Praxis zeigt sich allerdings, dass es gerade bei der Angabe von Erkrankungen äußerst genau zugeht/zugehen muss. Bevor die Versicherungsnehmer ihren Vertrag abschließen, sind sie dazu angehalten, bereits bekannte (chronische) Erkrankungen anzugeben. Auf Basis dieser Informationen kann die Versicherung die Vertragsannahme verweigern, denn nicht alle Erkrankungen sind stets abgedeckt.

Zahlungsverweigerung durch nicht vorher bekannte Erkrankungen

Auch wenn die Versicherungsnehmer keine vorher bekannten Erkrankungen haben und der Schadenfall eintritt, kann es bei der Versicherung zu Zahlungsschwierigkeiten oder sogar zur Verweigerung kommen. Stellt sich heraus, dass der krankheitsbedingte Ausfall und damit der Schadenfall eintritt und eine Erkrankung bereits im Vorfeld bestand, kann die Versicherung die Zahlungen verweigern/einschränken. Selbst, wenn die Versicherungsnehmer bei Abschluss ihrer Versicherung noch keine Kenntnis über ihre mögliche Erkrankung hatten, haben die Versicherungsgesellschaften die Möglichkeit, die Erfüllung des Vertrages zu verweigern. Aufgrund dieser vielen Eventualitäten und Unsicherheiten ist die Kreditversicherung auch in der Praxis nicht gänzlich unumstritten. Wer sie dennoch nutzen möchte, sollte sich im Vorfeld genau informieren und vor allem die kleingedruckten Klauseln lesen.

Weiter zu smava & Kredit beantragen!

Checkliste: Das ist beim Abschluss der Kreditversicherung zu beachten

Bevor es um den Abschluss der Kreditversicherung geht, sind die Interessenten gut beraten, wenn sie sich eine Checkliste erstellen und diese Schritt für Schritt abarbeiten. Dann stellt sich häufig schnell heraus, ob die Kreditversicherung überhaupt für den eigenen individuellen Versicherungsfall/Darlehensbetrag Sinn macht oder nicht.

Bevor es um den Abschluss der Kreditversicherung geht, sind die Interessenten gut beraten, wenn sie sich eine Checkliste erstellen und diese Schritt für Schritt abarbeiten. Dann stellt sich häufig schnell heraus, ob die Kreditversicherung überhaupt für den eigenen individuellen Versicherungsfall/Darlehensbetrag Sinn macht oder nicht.

Laufzeit vs. Kosten für Kreditversicherung

Im Fokus steht vor allem die Laufzeit des Darlehens, wenn es um die Sinnhaftigkeit der Kreditversicherung geht. Nehmen die Kunden das Darlehen nur eine kurze Laufzeit, beispielsweise für 48 Monate, auf, ist die Kreditversicherung nicht immer empfehlenswert. Die monatlichen Kosten für die Absicherung stehen häufig in keinem Verhältnis zur eigentlichen monatlichen Belastung für die Rückzahlung des Kredites. Bei der kompletten Absicherung für alle Risiken können die Kosten für die Versicherung immerhin bis zu 10 Euro oder im Einzelfall sogar mehr betragen.

Darlehenshöhe

Die Darlehenshöhe ist entscheidend, wenn es um die Entscheidung für oder gegen die Restschuldversicherung geht. Möchten die Kunden einen überschaubaren Kreditrahmen von beispielsweise 10.000 Euro mit einer Laufzeit von 84 Monaten aufnehmen, kann die Kreditversicherung schnell zu hohe Kosten verursachen und damit unrentabel werden. Vor allem für alle Kreditnehmer, die über eine gute Bonität sowie ein solides Einkommen verfügen, ist die Restschuldversicherung häufig weniger von Vorteil. Grundsätzlich gilt: Darlehensnehmer sollten stets genau kalkulieren, ob sie theoretisch in der Lage wären, den ausstehenden Kredit aus eigener Kraft oder mit Unterstützung durch Freunde oder Bekannte zu tilgen. Können sie diese Frage mit Ja beantworten, ist die Kreditversicherung nicht sinnvoll.

Restschuldversicherung zur Absicherung der Familie

Die Kreditversicherung kann aber sinnvoll sein, wenn es um die Absicherung der Familie geht. Auch hier sind wieder die individuellen Lebensumstände entscheidend. Möchte ein Familienvater beispielsweise eine Baufinanzierung in Höhe von 200.000 Euro mit einer jahrzehntelangen Laufzeit aufnehmen und ist in seiner Familie nahezu der alleinige Verdiener, kann eine Restschuldversicherung durchaus sinnvoll sein. Stößt dem Familienvater etwas zu oder verstirbt er im schlimmsten Fall, kann die Restschuldversicherung dafür sorgen, dass die Raten trotzdem bedient werden und die Familie in den eigenen vier Wänden wohnen kann. Deshalb wird die Restschuldversicherung vor allem zur Absicherung der Hinterbliebenen bei hohen Darlehenssummen mit langer Laufzeit genutzt.

Einschränkungen bei Suizid

Wer glaubt, dass die Restschuldversicherung per se alle Raten im Todesfall des Versicherungsnehmers übernimmt, der irrt. Tritt der Tod durch einen Suizid ein, ist die Versicherung nicht für die Übernahme der Ratenzahlungen zuständig. Dieser Passus findet sich in allen auf dem Markt vorhandenen Verträgen. Im Falle einer Selbsttötung würden die Familienangehörigen trotzdem ihre Ratenverpflichtungen weiter aus eigener Tasche zahlen müssen, auch mit der vermeintlich helfenden Kreditversicherung.

Wer glaubt, dass die Restschuldversicherung per se alle Raten im Todesfall des Versicherungsnehmers übernimmt, der irrt. Tritt der Tod durch einen Suizid ein, ist die Versicherung nicht für die Übernahme der Ratenzahlungen zuständig. Dieser Passus findet sich in allen auf dem Markt vorhandenen Verträgen. Im Falle einer Selbsttötung würden die Familienangehörigen trotzdem ihre Ratenverpflichtungen weiter aus eigener Tasche zahlen müssen, auch mit der vermeintlich helfenden Kreditversicherung.

Tipp: Die Restschuldversicherung kann die Bonität deutlich erhöhen, sodass die Darlehensnehmer unter Umständen vergünstigte Konditionen erhalten. Ob dies im Einzelfall so ist, sollten die Kreditnehmer genau kalkulieren und die mögliche Zinsersparnis durch bessere Bonität und die Kosten für die Restschuldversicherung gegenüberstellen.

Weiter zu smava & Kredit beantragen!

Kreditversicherung kündigen: So geht es

Grundsätzlich haben die Versicherungsnehmer stets die Möglichkeit, ihren abgeschlossenen Vertrag zu kündigen. Bei der Restschuldversicherung ist dies ebenfalls der Fall, wenngleich auch nicht immer ganz einfach. Es kommt darauf an, unter welchen Umständen die Kreditversicherung abgeschlossen wurde. War sie für die Aufnahme eines Darlehens verpflichtend, können die Versicherungsnehmer nur dann kündigen, wenn das Darlehen ausgelöst wurde. Dann greift das Sonderkündigungsrecht, welches auch bei Umschuldung (der Auslösung des Kredites durch einen anderen Kredit) zur Anwendung kommt.

Grundsätzlich haben die Versicherungsnehmer stets die Möglichkeit, ihren abgeschlossenen Vertrag zu kündigen. Bei der Restschuldversicherung ist dies ebenfalls der Fall, wenngleich auch nicht immer ganz einfach. Es kommt darauf an, unter welchen Umständen die Kreditversicherung abgeschlossen wurde. War sie für die Aufnahme eines Darlehens verpflichtend, können die Versicherungsnehmer nur dann kündigen, wenn das Darlehen ausgelöst wurde. Dann greift das Sonderkündigungsrecht, welches auch bei Umschuldung (der Auslösung des Kredites durch einen anderen Kredit) zur Anwendung kommt.

Ordentliche Kündigung nur in Ausnahmefällen

Die ordentliche Kündigung der Kreditversicherung ist meist nur in Ausnahmefällen möglich. Am einfachsten funktioniert es, wenn die Restschuldversicherung nicht an die Vergabe des Darlehens geknüpft wurde und aus freien Stücken durch die Darlehensnehmer abgeschlossen wurde. Dann haben die Versicherungsnehmer je nach Vertrag jeweils zum Monatsende die Möglichkeit, die Versicherung zu kündigen. Wie genau die Kündigungsklausel im Einzelnen aussieht, können die Vertragsnehmer in ihrer Police nachlesen.

Rückerstattung zu viel gezahlter Beträge

Wird die Kreditversicherung durch die Kunden gekündigt, haben sie Anspruch auf die Rückerstattung zu viel gezahlter Beträge. Die Kalkulation bzw. Berechnung dafür findet rückwirkend je nach Vertragsgrundlage statt. Machen Versicherungsnehmer bei der Umschuldung von ihrem Sonderkündigungsrecht Gebrauch, wird der Betrag automatisch nach der Auslösung kalkuliert und an die Versicherungsnehmer ausgezahlt.

Tipp: Bonität erhöhen, auch ohne Kreditversicherung

In der Praxis wird die Kreditversicherung häufig dazu benutzt, um die Bonität bei einem Darlehensantrag zu erhöhen und sich damit günstigere Zinskonditionen zu sichern. Den günstigeren Konditionen für die Zinsen stehen aber zu hohe Kosten für die Kreditversicherung gegenüber. Ob sich diese Rechnung tatsächlich lohnt, hängt vom Einzelfall ab. Gerade für Kredite mit kürzeren Laufzeiten und geringen Darlehenssummen lohnt sich die Kreditversicherung aufgrund der hohen Kosten allerdings kaum. Wie können die Antragsteller dennoch ihre Bonität erhöhen? Es gibt zahlreiche Möglichkeiten, die kaum Geld kosten und häufig gar nicht mit viel Aufwand verbunden sind.

In der Praxis wird die Kreditversicherung häufig dazu benutzt, um die Bonität bei einem Darlehensantrag zu erhöhen und sich damit günstigere Zinskonditionen zu sichern. Den günstigeren Konditionen für die Zinsen stehen aber zu hohe Kosten für die Kreditversicherung gegenüber. Ob sich diese Rechnung tatsächlich lohnt, hängt vom Einzelfall ab. Gerade für Kredite mit kürzeren Laufzeiten und geringen Darlehenssummen lohnt sich die Kreditversicherung aufgrund der hohen Kosten allerdings kaum. Wie können die Antragsteller dennoch ihre Bonität erhöhen? Es gibt zahlreiche Möglichkeiten, die kaum Geld kosten und häufig gar nicht mit viel Aufwand verbunden sind.

Weiter zu smava & Kredit beantragen!

Partner als zweiten Darlehensnehmer einbeziehen

Eine Möglichkeit, um die Bonität zu erhöhen, ist häufig ein zweiter Darlehensnehmer. Das ist im besten Falle der Partner oder ein anderes Familienmitglied. Durch zwei Darlehensnehmer reduziert sich das Risiko, denn es stehen notfalls zwei Optionen für die Begleichung der Raten zur Verfügung. Voraussetzung ist jedoch, dass beide über eine ausreichende Bonität (keine negativen SCHUFA-Vermerke) sowie ein regelmäßiges Einkommen verfügen. Auch das unbefristete Anstellungsverhältnis ist bei vielen Banken Voraussetzung, um überhaupt einen Kredit zu erhalten. Sind die Anstellungsverträge beispielsweise auf ein Jahr befristet und hat der Kredit eine Laufzeit von zwei Jahren, wird er erfahrungsgemäß durch die meisten Kreditinstitute nicht realisiert.

Beamte können meist auf Kreditversicherung verzichten

Eine Sonderstellung haben Beamte bei vielen Kreditinstituten, denn sie sind in einer unkündbaren Position. Zwar gibt es natürlich bei Fehlverhalten oder disziplinarischen Maßnahmen die Möglichkeit, dass Beamte aus ihrem Anstellungsverhältnis gekündigt werden, in der Praxis ist dies aber weniger oft der Fall. Deshalb genießen die Beamten aufgrund ihres Status und des gesicherten (hohen) Einkommens bei der Vergabe von Krediten eine Sonderstellung. Sie erhalten meist nicht nur bessere Zinskonditionen, sondern können auch als alleiniger Darlehensnehmer von attraktiven Konditionen partizipieren.

Kreditversicherung sparen

Da sich die Beamten gemeinhin in einem unkündbaren Anstellungsverhältnis befinden, ist zumindest das Risiko der Arbeitslosigkeit nicht gegeben. Deshalb macht die Kreditversicherung für solch ein Risiko weniger Sinn. Natürlich können auch Beamte aufgrund von Krankheit oder einem Unfall arbeitsunfähig werden. Die Bezüge werden in solch einem Fall trotzdem weitergezahlt, bei längerer Krankheit natürlich reduziert. Da die Einkommen von Beamten meist höher sind als bei konventionellen Angestellten, reichen diese angepassten Bezüge häufig aus, um dennoch der Ratenverpflichtungen nachzukommen. Deshalb ist es für Beamte deutlich einfacher, auf die Versicherung zu verzichten und dennoch die Raten bei reduzierten oder ausbleibenden Bezügen zu bedienen. Sind die Kreditnehmer selbst nicht im Besitz vom Beamtenstatus, können sie beispielsweise als zweiten Darlehensnehmer ein Familienmitglied mit Beamtenstatus hinzufügen und unter Umständen die attraktiven vergünstigten Zinsen nutzen und auf die Kreditversicherung verzichten.

Da sich die Beamten gemeinhin in einem unkündbaren Anstellungsverhältnis befinden, ist zumindest das Risiko der Arbeitslosigkeit nicht gegeben. Deshalb macht die Kreditversicherung für solch ein Risiko weniger Sinn. Natürlich können auch Beamte aufgrund von Krankheit oder einem Unfall arbeitsunfähig werden. Die Bezüge werden in solch einem Fall trotzdem weitergezahlt, bei längerer Krankheit natürlich reduziert. Da die Einkommen von Beamten meist höher sind als bei konventionellen Angestellten, reichen diese angepassten Bezüge häufig aus, um dennoch der Ratenverpflichtungen nachzukommen. Deshalb ist es für Beamte deutlich einfacher, auf die Versicherung zu verzichten und dennoch die Raten bei reduzierten oder ausbleibenden Bezügen zu bedienen. Sind die Kreditnehmer selbst nicht im Besitz vom Beamtenstatus, können sie beispielsweise als zweiten Darlehensnehmer ein Familienmitglied mit Beamtenstatus hinzufügen und unter Umständen die attraktiven vergünstigten Zinsen nutzen und auf die Kreditversicherung verzichten.

Weiter zu smava & Kredit beantragen!

Fazit: Kreditversicherung sichert nicht alle Risiken ab

Bekannt ist die Kreditversicherung landläufig auch als Restschuldversicherung und wird von vielen Banken obligatorisch bei der Kreditvergabe angeboten. Bei Darlehen mit längerer Laufzeit oder einem höheren Kreditbetrag wird die Restschuldversicherung jedoch auch als verpflichtend gefordert, um beispielsweise das Risiko zu minimieren oder die Bonität zu erhöhen. Bei der Absicherung haben die Versicherungsnehmer viele Möglichkeiten, unter anderem in Bezug auf Arbeitsunfähigkeit, Krankheit oder den Tod. Zur Standardabsicherung gehört die Versicherung gegen Arbeitslosigkeit, aber damit werden nicht automatisch alle Ratenzahlungen mit Tag der Kündigung übernommen. Häufig gibt es Karenz- und Wartezeiten sowie Einschränkungen bei den Zahlungen. Genau deshalb sind die Kreditversicherungen nicht für jedermann empfehlenswert, da sie zusätzlich besonders preisintensiv sind (vor allem beim Kombipaket). Für längere Finanzierungen (beispielsweise bei Baufinanzierung) können sie allerdings zum Schutz der Familie dienen und das finanzielle Risiko (unter anderem durch den Tod des Darlehensnehmers) senken. Möchten die Versicherungsnehmer ihre Kreditversicherung kündigen, ist dies durch Sonderkündigung, unter anderem durch Umschuldung oder Auslösung des Darlehens, möglich.

Bekannt ist die Kreditversicherung landläufig auch als Restschuldversicherung und wird von vielen Banken obligatorisch bei der Kreditvergabe angeboten. Bei Darlehen mit längerer Laufzeit oder einem höheren Kreditbetrag wird die Restschuldversicherung jedoch auch als verpflichtend gefordert, um beispielsweise das Risiko zu minimieren oder die Bonität zu erhöhen. Bei der Absicherung haben die Versicherungsnehmer viele Möglichkeiten, unter anderem in Bezug auf Arbeitsunfähigkeit, Krankheit oder den Tod. Zur Standardabsicherung gehört die Versicherung gegen Arbeitslosigkeit, aber damit werden nicht automatisch alle Ratenzahlungen mit Tag der Kündigung übernommen. Häufig gibt es Karenz- und Wartezeiten sowie Einschränkungen bei den Zahlungen. Genau deshalb sind die Kreditversicherungen nicht für jedermann empfehlenswert, da sie zusätzlich besonders preisintensiv sind (vor allem beim Kombipaket). Für längere Finanzierungen (beispielsweise bei Baufinanzierung) können sie allerdings zum Schutz der Familie dienen und das finanzielle Risiko (unter anderem durch den Tod des Darlehensnehmers) senken. Möchten die Versicherungsnehmer ihre Kreditversicherung kündigen, ist dies durch Sonderkündigung, unter anderem durch Umschuldung oder Auslösung des Darlehens, möglich.

Weiter zu smava & Kredit beantragen!