Hedgefonds- zurecht verschrien?

Dezember 31, 2018 4:35 pmKaum ein Finanzprodukt ist so umstritten wie Hedgefonds. Sie genießen einen eher zweifelhaften Ruf und stehen für großes Risiko und ungehörige Gewinne. Viele Hedgefondsmanager gehören zu den Großverdienern – auch aufgrund der eigenen Investitionen in den Fonds. Doch Hedgefonds sind für Privatanleger aufgrund der hohen Mindesteinlage kaum erreichbar und sollen nach Willen der EU auch keinen einfacheren Zugang zu diesen Produkten erhalten.

Doch unter den einzelnen Hedgefonds gibt es teilweise so große Unterschiede, dass es schwierig ist, alle Produkte gemeinsam zu bewerten. Wir wagen uns dennoch an eine Erklärung und beleuchten die Frage, ob Hedgefonds für Privatanleger relevant sein können.

- Investmentfonds, die mit Leerverkäufen und Hebeln arbeiten

- Sehr viele unterschiedliche Strategien

- Riskanter als viele andere Produkte

- Regulierung teils nicht ausreichend

Was sind Hedgefonds?

Grundsätzlich ist es nicht ganz leicht, eine allgemeingültige Hedgefonds Definition aufzustellen. Dafür gibt es zu viele unterschiedliche Strategien und Arten von Hedgefonds. Es handelt sich allerdings immer um einen Investmentfonds, der keine traditionellen Anlagestrategien nutzt. Hierfür kommen häufig Derivate zum Einsatz, die es ermöglichen, Leerverkäufe zu tätigen oder das Kapital zu hebeln. Dabei nutzen Hedgefonds allerdings durchs traditionelle Anlageklassen und handeln häufig mit Aktien oder Anleihen. Der Unterschied ist jedoch, dass Hedgefonds versuchen, dauerhaft den Markt zu schlagen und dabei auch versuchen, neue Strategien zu finden.

Grundsätzlich ist es nicht ganz leicht, eine allgemeingültige Hedgefonds Definition aufzustellen. Dafür gibt es zu viele unterschiedliche Strategien und Arten von Hedgefonds. Es handelt sich allerdings immer um einen Investmentfonds, der keine traditionellen Anlagestrategien nutzt. Hierfür kommen häufig Derivate zum Einsatz, die es ermöglichen, Leerverkäufe zu tätigen oder das Kapital zu hebeln. Dabei nutzen Hedgefonds allerdings durchs traditionelle Anlageklassen und handeln häufig mit Aktien oder Anleihen. Der Unterschied ist jedoch, dass Hedgefonds versuchen, dauerhaft den Markt zu schlagen und dabei auch versuchen, neue Strategien zu finden.

Zurück geht dieses Vorgehen auf Alfred W. Jones. Er kaufte ab 1949 unterbewerte Aktien und verkaufte überbewertete Aktien leer. Auf diese Weise konnte er das Risiko seines Portfolios senken. Natürlich ermöglicht es dieses Strategie sogar, unabhängig von der Marktentwicklung eine gute Rendite zu erzielen. Jones setzte auch Fremdkapital ein. Schnelle Erfolge führten dazu, dass er schon 1954 den ersten Dache-Hedgefonds mit externen Managern gründen konnte.

1966 berichtet das Forbes Magazin über Jones, seine Strategie und seinen überzeugenden Erfolg. Hedgefonds wurden so auf einen Schlag bekannt, kopiert und weiterentwickelt. Schon in den 1970ern gab es weit über 200 Fonds. Allerdings gerieten sie schon bald darauf in Verruf. Die Währungskrise in den 1970ern führten auch bei Hedgefonds zu Verlusten. Erst in den 1990ern erlebten Hedgefonds einen zweiten Aufschwung und sind heute aus den Portfolios vieler institutionellen Anleger nicht mehr wegzudenken. Für Kleinanleger bleiben Hedgefonds hingegen eine Art Mythos. Durch die hohen Mindesteinlagen, die sich in einem sechsstelligen Bereich bewegen, bleibt ihnen der Zugang verwehrt.

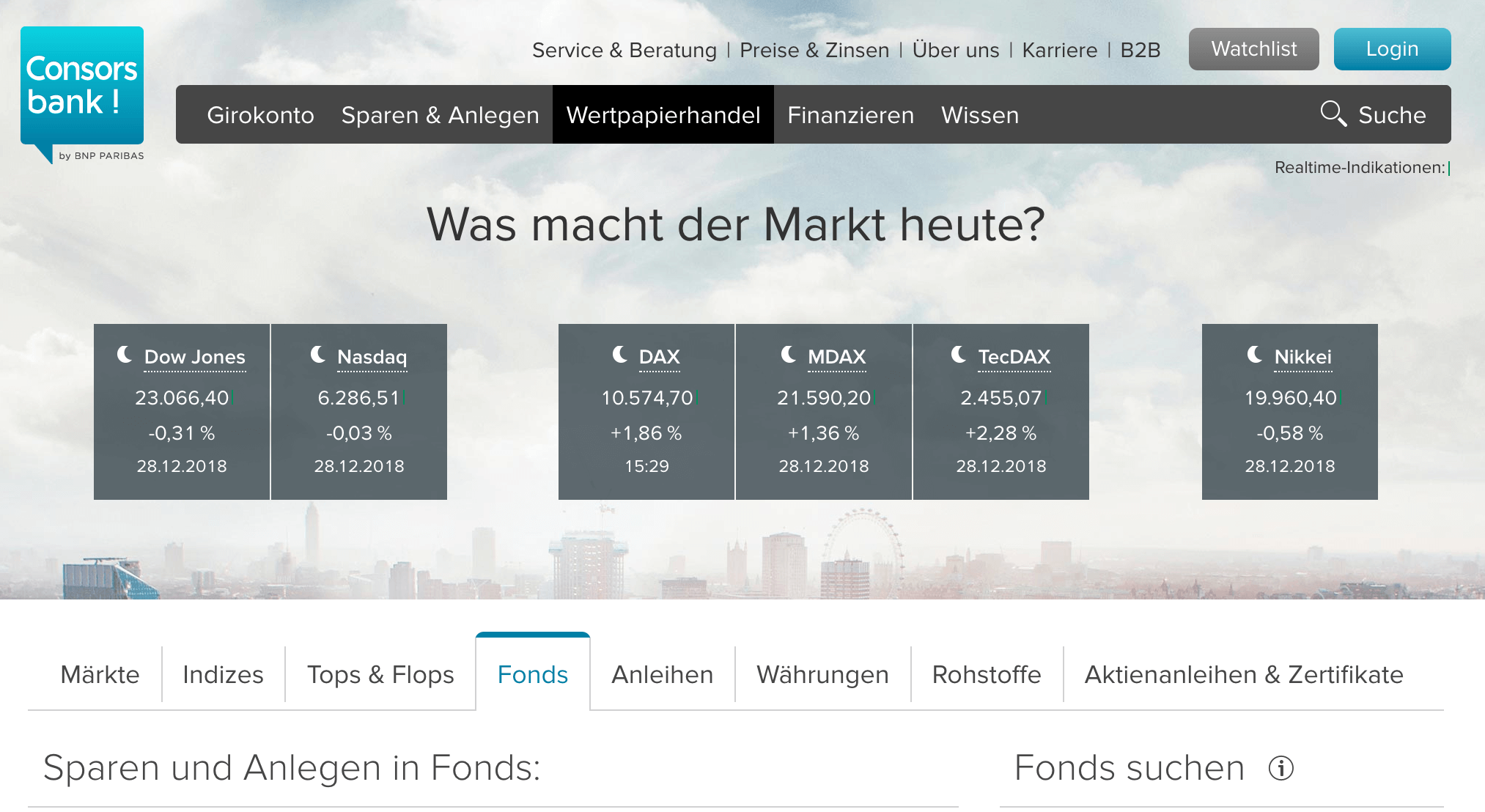

Die Consorsbank bietet ein großes Produktangebot an – darunter auch Fonds

Welche Strategien nutzen Hedgefonds? 3 unterschiedliche Typen

Grundsätzlich lassen sich für Hedgefonds drei unterschiedliche Strategiearten ausmachen:

- Tactical

- Event Driven

- Relative Value

Diese drei Strategien lasen sich dann wiederum in viele Unterarten aufteilen. Eine der bekanntesten Tactical-Strategien ist Long/Short Equity. Sie führen das Prinzip von Jones fort. Sie suchen also unterbewertete Aktien und kaufen diese oder leeverkaufen überbewertete Wertpapiere. Eine weiterer bekannte Tactical-Strategie ist Global Macro. Hier suchen die Fondsmanager nicht nach Chancen bei einzelnen Wertpapieren, sondern haben eher ganze Märkte oder Assetklassen im Blick. Oft handeln sie überregional und beschäftigen sich ausführlich mit volkswirtschaftlichen Zusammenhängen.

Diese drei Strategien lasen sich dann wiederum in viele Unterarten aufteilen. Eine der bekanntesten Tactical-Strategien ist Long/Short Equity. Sie führen das Prinzip von Jones fort. Sie suchen also unterbewertete Aktien und kaufen diese oder leeverkaufen überbewertete Wertpapiere. Eine weiterer bekannte Tactical-Strategie ist Global Macro. Hier suchen die Fondsmanager nicht nach Chancen bei einzelnen Wertpapieren, sondern haben eher ganze Märkte oder Assetklassen im Blick. Oft handeln sie überregional und beschäftigen sich ausführlich mit volkswirtschaftlichen Zusammenhängen.

Event driven-Fonds wollen durch die Vorhersage eines bestimmten Ereignis Gewinne erzielen. Mögliche Ereignisse sind beispielsweise Übernahmen und Zusammenschlüsse oder auch Insolvenzen und größere Restrukturierungen. Die stressed-Hedgefonds konzentrieren sich dabei auf Unternehmen, die bereits in Schwierigkeiten sind und sind entsprechend riskant. Bei der Merger Arbitrage Strategie kaufen die Fonds die Aktien des Zielunternehmens und verkaufen die Aktie des Käuferunternehmens. Rechnet er mit einem Scheitern der Übernahme, geht er die entgegengesetzte Position ein.

Bei Relative Value-Strategien handelt es sich üblicherweise um Fonds, die versuchen, Bewertungsunterscheide auszunutzen. Diese sind in der Regel recht gering. Damit sich die Strategie für den Fonds dennoch lohnt, hebeln die meisten ihre Transaktionen sehr stark. Unterschiede gibt es hierbei vor allem bei den zugrundeliegenden Wertpapieren. Wandelanleihen (Convertible Arbitrage), Staats- oder Unternehmensanleihen (Fixed Income Arbitrage) und Optionen sind mögliche Ziele der Fonds.

Weiter zur Consorsbank: www.consorsbank.de

Wie werden Hedgefonds reguliert?

Hedgefonds zu regulieren ist für viele Staaten und Finanzaufsichtsbehörden ein vergleichsweise kompliziertes Vorhaben. Grund hierfür ist zum einen die Internationalität der Fonds, zum anderen jedoch auch die Unterschiede zu einem Publikumsfonds. Viele Hedgefonds müssen deutlich weniger strenge Regeln einhalten, weil sie nicht für Privatanleger im Allgemeinen geöffnet sind. Dementsprechend müssen Finanzaufsichten auch keine Anleger schützen, wie es ihre Aufgabe ist. Problematisch werden Hedgefonds hingegen natürlich dann, wenn sie ein Risiko für den Markt oder sogar das System darstellen oder Unternehmen stark unter Druck setzen.

Hedgefonds zu regulieren ist für viele Staaten und Finanzaufsichtsbehörden ein vergleichsweise kompliziertes Vorhaben. Grund hierfür ist zum einen die Internationalität der Fonds, zum anderen jedoch auch die Unterschiede zu einem Publikumsfonds. Viele Hedgefonds müssen deutlich weniger strenge Regeln einhalten, weil sie nicht für Privatanleger im Allgemeinen geöffnet sind. Dementsprechend müssen Finanzaufsichten auch keine Anleger schützen, wie es ihre Aufgabe ist. Problematisch werden Hedgefonds hingegen natürlich dann, wenn sie ein Risiko für den Markt oder sogar das System darstellen oder Unternehmen stark unter Druck setzen.

Dementsprechend haben sich viele westliche Staaten inzwischen dazu entschlossen, Hedgefonds dennoch zu regulieren. Gerade nach der Finanzkrise 2009 wurden zahlreiche Versuche unternehmen, die Fonds „an die Leine“ zu nehmen. Die EU vereinbarte beispielsweise verstärkte Transparenzpflichten und mehr Berichtspflichten gegenüber den Aufsehern.

Das Problem, dass einige Hedgefonds ein systemisches Risiko darstellen könnten, bleibt jedoch nach wie vor erhalten. Dies liegt auch an den Schlupflöchern, die das globale Finanzsystem bietet. So bieten Offshore-Finanzzentren wie

- Cayman Inseln

- Britischen Jungferninseln

- Bermuda

Auch heute noch vielen Hedgefonds die möglich, fast vollständig unreguliert zu arbeiten.

Deutschland zählte hingegen zu den Ländern, die schon relativ früh eine Notwendigkeit in der Regulierung der Hedgefonds sah. Seit 2004 sind die „Sondervermögen mit zusätzlichen Risken“ im Wesentlichen ähnlich den Publikumsfonds reguliert. Die Anlagegrenzen, Hebelwirkungen und Leerverkäufen sind allerdings vielen Marktbeobachtern nicht restriktiv genug beschränkt. Seit 2011 sind Hedgefonds auch EU-weit reguliert. Vielen Kritikern der Hedgefonds gehen die Gesetze und Einschränkungen allerdings auch hier nicht weit genug.

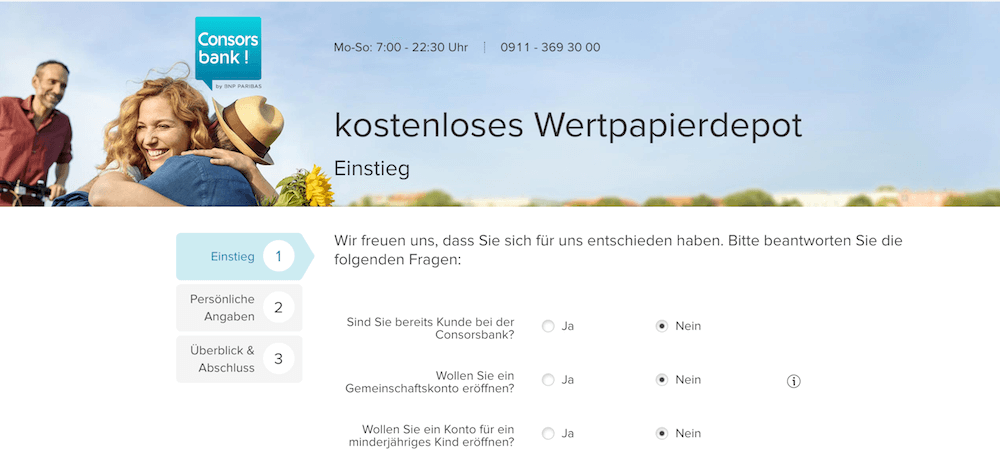

Depot bei der Consorsbank eröffnen und Fonds kaufen

Was ist der Unterschied zwischen Single- und Dach-Hedgefonds?

Single-Hedgefonds nutzen üblicherweise nur eine Strategie. Sie gelten als besonders riskant, weil sie fast keinen Beschränkungen bei der Auswahl der Investments oder aber der Kreditaufnahme unterliegen. Sie legen üblicherweise fest, wie sie den Markt schlagen wollen, und setzen ihre Strategie dann um. Je nach Fonds interpretiert das Management diese Strategie allerdings durchaus manchmal freier.

Single-Hedgefonds nutzen üblicherweise nur eine Strategie. Sie gelten als besonders riskant, weil sie fast keinen Beschränkungen bei der Auswahl der Investments oder aber der Kreditaufnahme unterliegen. Sie legen üblicherweise fest, wie sie den Markt schlagen wollen, und setzen ihre Strategie dann um. Je nach Fonds interpretiert das Management diese Strategie allerdings durchaus manchmal freier.

Die Hedgefonds Definition sieht in Deutschland eine Einordnung unter den Spezialfonds vor. Das bedeutet für Privatanleger in der Praxis, dass sie nur professionellen und semi-professionellen Anlegern angeboten werden dürfen. Das bedeutet also, dass Hedgefonds kaufen für Privatanleger unmöglich ist, auf der anderen Seite jedoch sogar auch, dass sie nicht beworben werden dürfen. Verstoßen Fonds dagegen, sind Strafen bis zu 50.000 Euro möglich. Viele Fonds versenden deshalb Verkaufsprospekte nur auf explizite Anfrage der Kunden.

Bei Dachfonds ist dies anders. Sie streuen das Risiko, in dem sie in unterschiedliche Single-Hedgefonds investieren. Sie dürfen dabei in einen Zielfonds maximal 20 % des Dachfonds-Wertes anlegen. Sie dürfen zudem keinen Hebel beim Kauf nutzen, sodass das Risiko insgesamt deutlich verringert ist. Sie dürfen dementsprechend auch an Privatanleger vertrieben werden. Auch deswegen finden sich Hedgefonds-Sparpläne vor allem bei den Dachfonds-Anbietern. Dach-Hedgefonds können hinsichtlich ihres Risikos dennoch stark variieren. Dach-Hedgefonds können entweder in sehr ähnliche Fonds investieren und so Risiko und Renditechancen auf sehr hohem Niveau bieten. Zugleich ist es jedoch auch möglich, dass der Hedgefonds sein Risiko sehr breit streut und viele unterschiedliche Strategien beinhaltet. Dann ist jedoch die erzielbare Rendite oftmals deutlich geringer.

Weiter zur Consorsbank: www.consorsbank.de

Welche Vor- und Nachteile haben Hedgefonds für Privatanleger?

Hedgefonds haben für Privatanleger natürlich den Nachteil, dass sie daran überhaupt nicht partizipieren können. Sie stehen erst professionellen oder zumindest sehr vermögenden Kunden offen. Dies ist nicht nur deswegen der Fall, weil die BaFin die Zugänge zu den Single Hedgefonds entsprechend beschränkt. Auch die Fonds selbst fordern in der Regel ein für Privatanleger in ihrer Höhe kaum zu stemmende Einlage. Auf diese Weise ist eine sinnvolle Diversifikation des Portfolios letztlich nicht mehr möglich. Für Kleinanleger ist diese Art der Geldanlage also ohnehin nicht relevant.

Hedgefonds haben für Privatanleger natürlich den Nachteil, dass sie daran überhaupt nicht partizipieren können. Sie stehen erst professionellen oder zumindest sehr vermögenden Kunden offen. Dies ist nicht nur deswegen der Fall, weil die BaFin die Zugänge zu den Single Hedgefonds entsprechend beschränkt. Auch die Fonds selbst fordern in der Regel ein für Privatanleger in ihrer Höhe kaum zu stemmende Einlage. Auf diese Weise ist eine sinnvolle Diversifikation des Portfolios letztlich nicht mehr möglich. Für Kleinanleger ist diese Art der Geldanlage also ohnehin nicht relevant.

Ein weiterer großer Nachteil ist natürlich das vergleichsweise hohe Risiko. Dies besteht oftmals selbst bei Dach-Hedgefonds. Anleger sollten nicht den Fehler machen und einen Dach-Hedgefonds hinsichtlich des Risikos gedanklich bei anderen Dachfonds einordnen. Sie sind deutlich riskanter, entscheidend ist dabei jedoch auch ihre Struktur.

Der größte Vorteil ist für Anleger natürlich, dass sie von der Erfahrung und den Ideen einiger der bekanntesten oder talentiertesten Investmentbanker profitieren können. Auf der anderen Seite haben durchschnittliche Anleger nicht unbedingt das Hintergrundwissen, um einschätzen zu können, welche der Strategien tatsächlich erfolgsversprechend sein könnte und wie viel Risiko sie beinhaltet.

In einen Hedgefonds zu investieren ist letztlich allerdings immer noch erfolgsversprechender als sein Glück eigenständig beim Daytrading zu versuchen. Hier verliert ein Großteil der kleinen Trader Geld und oftmals sind Komplettverluste das Resultat.

Ein weiterer Nachteil von Hedgefonds sind die hohen Gebühren, die durch das Fondsmanagement entstehen. Sie egalisieren oftmals einen großen Anteil der Rendite, zumal für Kauf und Verkauf ebenfalls Gebühren anfallen.

Mit der Consorsbank App bequem Traden

Hedgefonds in der Kritik: Was ist dran an den Vorwürfen?

Es ist sicherlich nicht zu weit aus dem Fenster gelehnt zu behaupten, dass Hedgefonds vermutlich die unbeliebtesten Marktteilnehmer sind. Es gibt zahlreiche Vorurteile gegen Hedgefonds und ihnen werden viele negative Eigenschaften zugeschrieben. Demnach sind Hedgefonds und ihre Manager:

Es ist sicherlich nicht zu weit aus dem Fenster gelehnt zu behaupten, dass Hedgefonds vermutlich die unbeliebtesten Marktteilnehmer sind. Es gibt zahlreiche Vorurteile gegen Hedgefonds und ihnen werden viele negative Eigenschaften zugeschrieben. Demnach sind Hedgefonds und ihre Manager:

- Egoistisch

- Spekulativ

- Gewissenlos

- Reizen legale Grenzen aus

Wie bereits bei der Hedgefonds Definition betont, gibt es unter den Hedgefonds kaum verbindende Merkmale und auch diese Charakterzuschreibungen treffen natürlich nicht auf alle Fonds zu. So ist die Branche beispielsweise selbst um mehr Transparenz bemüht und stellt dazu Standards auf, denen sich zahlreiche Fondsmanager verpflichtet haben.

Dies gilt jedoch bei weitem natürlich auch nicht für alle Fonds dieser Art. Auf der anderen Seite gibt es in der Branche Marktteilnehmer, die vor allem auf schnelles Geld aus sind und dabei auch die Grenzen des gesetzlich Erlaubten ausloten. Zwar sind viele Fondsmanager in ihren eigenen Fonds ebenfalls investiert, den Großteil der Verluste müssen jedoch die Anleger verkraften.

Vor allem größere Hedgefonds können durch die Hebelwirkung eine ungeheure Macht ausüben. Zudem ist es in der Vergangenheit durchaus geschehen, dass sich Hedgefondsmanager verabreden und so noch größeren Druck aufbauen können.

Viele Hedgefonds haben letztlich allerdings auch regulierende Wirkung. Dadurch, dass viele Strategien auf Unterbewertung und Überbewertung abzielen, ist es oftmals so, dass es durch sie möglich ist, dass fairere Preise erreicht werden. Auf der anderen Seite können gerade die große Fonds durch ihre Marktmacht auch erst ein Ungleichgewicht herbeiführen.

Weiter zur Consorsbank: www.consorsbank.de

Wie riskant sind Hedgefonds?

Grundsätzlich ziehen Hedgefonds die klügsten Köpfe der Investmentbranche an. Nirgendwo lässt sich so viel Geld verdienen, wie in diesem Bereich, sodass die meisten Investmentbanker davon träumen, einen eigenen erfolgreichen Hedgefonds zu leiten. Allerdings sind auch die klügsten Investoren nicht davor gefeit, Fehlentscheidungen zu treffen. Nur wenigen Anlegern gelingt es insgesamt, überhaupt dauerhaft den Markt zu schlagen. Mit zusätzlichem Risiko werden die Chancen hierfür immer geringer. Bei den meisten Hedgefonds ist das Risiko jedoch durch Hebel und Leerverkäufe deutlich erhöht.

Grundsätzlich ziehen Hedgefonds die klügsten Köpfe der Investmentbranche an. Nirgendwo lässt sich so viel Geld verdienen, wie in diesem Bereich, sodass die meisten Investmentbanker davon träumen, einen eigenen erfolgreichen Hedgefonds zu leiten. Allerdings sind auch die klügsten Investoren nicht davor gefeit, Fehlentscheidungen zu treffen. Nur wenigen Anlegern gelingt es insgesamt, überhaupt dauerhaft den Markt zu schlagen. Mit zusätzlichem Risiko werden die Chancen hierfür immer geringer. Bei den meisten Hedgefonds ist das Risiko jedoch durch Hebel und Leerverkäufe deutlich erhöht.

Hedgefonds gibt es in den unterschiedlichsten Ausprägungen. Dementsprechend ist es auch nicht möglich, ein grundsätzliches Risiko für Hedgefonds auszumachen. Daten aus der Vergangenheit sprechen jedoch durchaus dafür, dass Anleger gute Chancen haben, mit einem einzelnen Hedgefonds auch ein relativ hohes Risiko einzugehen.

Wenn die Daten der letzten Finanzkrise herangezogen werden, so wirkt das Risiko auf den ersten Blick nicht unbedingt viel größer als beispielsweise auf dem Aktienmarkt. Durchschnittlich haben Hedgefonds im Jahr 2008 rund 37 % an Wert verloren. Der DAX sank hingegen von Jahresstart bis Ende 2008 von 8.046 Punkten auf 4.810 Punkte und verlor somit mehr als 40 % seines Werts. Während der DAX sich jedoch in den Folgejahren schnell erholen konnten, wurden zahlreiche Fonds zur Finanzkrise geschlossen. Die Verluste waren so hoch, dass sie nicht mehr weiterarbeiten konnten. Allein 2008 wurden über 1.400 Fonds aufgelöst, insgesamt waren mehr als 15 % des Hedgefonds-Marktes betroffen. Hieran zeigt sich das hohe Risiko, dass Anleger mit einem Hedgefonds eingehen können. Ein Totalverlust ist deutlich wahrscheinlicher.

Die Consorsbank bietet auch die Möglichkeit der Nachhaltigen Geldanlage

Fazit: Hedgefonds sind zu divers für eine einheitliche Bewertung

Der Begriff „Hedgefonds“ vereint viele unterschiedliche Arten von Investmentfonds. Das macht es schwierig, verallgemeinernd über dieses Finanzprodukt zu sprechen. Ein Teil der Branche ist sicherlich zurecht in Verruf geraten. Zu hohes Risiko auf dem Rücken der Investoren oder des Spekulationsziel, Ausloten der Grenzen des Legalen und illegale Absprachen sowie der Sitz in Steueroasen sind existente Probleme. Doch Hedgefonds können durchaus auch positive Seiten haben. Sie können auf den Markt regulierend wirken und für ihre Anleger enorme Renditen erzielen.

Der Begriff „Hedgefonds“ vereint viele unterschiedliche Arten von Investmentfonds. Das macht es schwierig, verallgemeinernd über dieses Finanzprodukt zu sprechen. Ein Teil der Branche ist sicherlich zurecht in Verruf geraten. Zu hohes Risiko auf dem Rücken der Investoren oder des Spekulationsziel, Ausloten der Grenzen des Legalen und illegale Absprachen sowie der Sitz in Steueroasen sind existente Probleme. Doch Hedgefonds können durchaus auch positive Seiten haben. Sie können auf den Markt regulierend wirken und für ihre Anleger enorme Renditen erzielen.

Letztlich bleibt es jedoch dabei, dass Hedgefonds für die meisten Anleger nicht geeignet sind. Das Risiko ist höher als bei den meisten anderen verfügbaren Finanzprodukten. Die Auswahl an sparplanfähigen Hedgefonds ist sehr klein und übliche Einlagen in der Regel zu hoch, um das Portfolio darüber hinaus noch sinnvoll diversifizieren zu können. Dies ist bei den hohen Verlustrisiken jedoch unabdingbar. Darüber hinaus haben sie weitere Nachteile wie unvollständige Regulierungen und hohe Gebühren.