Consorsbank CFD Gebühren – Alles zu den CFD Kosten des Anbieters!

April 24, 2015 3:49 pmDie Consorsbank (bis 2014 noch Cortal Consors) ermöglicht ihren Kunden nicht nur den Handel von Aktien, Anleihen, Fonds und anderen Wertpapieren, sondern hält darüber hinaus eine Vielzahl an CFDs zum Handel bereit. Um ein erfolgreiches Trading zu gewährleisten, sollten Trader sich deshalb auch mit den CFD Gebühren der Consorsbank auseinandersetzen, da die Konditionen einer Onlinebank häufig große Teile von Kursgewinnen auffressen können.

- über 1.250 CFDs handelbar

- Spreads sind vom Basiswert abhängig

- Der Spread liegt beim DAX beispielsweise bei 2 Punkten

- Verrechnungskonto ab 100.000 Euro 0,5 % Verwahrentgelt

CFD Trading bei der Consorsbank

Der CFD-Handel geht bei der Consorsbank über die spezielle Handelssoftware „PremiumTrader“ in Kooperation mit der FXdirekt Bank vonstatten. Diese ermöglicht es dem Kunden des Unternehmens, insgesamt über 1.250 verschiedene Finanzprodukte auf Basis von CFDs zu handeln, der dabei von einer Vielzahl an unterschiedlichen handelbaren Basiswerten profitieren kann. Dazu gehören beispielsweise CFDs auf Indizes, Währungen, Rohstoffen, Aktien und Renten, deren Handel über vier verschiedene Orderarten vonstattengehen kann. Möchte man stattdessen zunächst den CFD-Handel risikofrei testen und mit der Consorsbank Erfahrungen im CFD-Handel sammeln, kann man zunächst auch das Demokonto des deutschen Unternehmens nutzen, welches allerdings keine aktive Handelssimulation bereithält und deshalb für unerfahrene Einsteiger nur bedingt geeignet ist.

Die Consorsbank ermöglicht den CFD-Handel zu kundenfreundlichen Konditionen

Was sind CFDs überhaupt?

Der Begriff „CFD“ steht für „Contracts for Difference“, was so viel wie „Differenzkontrakt“ bedeutet. Differenzkontrakte sind flexible Finanzprodukte, die dem Trader die Möglichkeit bieten, Geschäfte auf die Kursänderung von Finanzinstrumenten wie Aktien, Indizes, Rohstoffe oder Währungen abzuschließen. Im Gegensatz zum Aktienhandel wird beim CFD-Handel nicht das eigentliche Produkt gekauft, weshalb Trader sich im CFD-Handel die Kosten für Kontoführungsgebühren, Broker-Kommissionen u. Ä. sparen, die für gewöhnlich mit dem physischen Besitz eines Finanzinstrumentes einhergehen. Die steuerliche Behandlung von CFDs ist indes von den erzielten Gewinnen und den persönlichen Umständen des Kunden abhängig – der Kunde verpflichtet sich deshalb, die erzielten Gewinne korrekt in seiner jährlichen Steuererklärung anzugeben.

Der CFD-Handel in einem Beispiel erklärt

Angenommen, eine große Ölgesellschaft hätte gerade einen Rekordgewinn angekündigt – Sie gehen also von einem steigenden Kurs des Unternehmens aus, weshalb Sie beschließen, 10.000 CFDs zu einem Kurs von 19,50 € zu kaufen. Steigt der Kurs daraufhin aus beispielsweise 19,90 € an, hätten Sie demnach pro erworbenem CFD einen Kursgewinn von 0,40 € erzielt, was bei 10.000 CFDs einen Gewinn von 4.000 € bedeutet. Wäre der Kurs hingegen um 0,40 € gefallen, hätten Sie stattdessen einen Verlust von 4.000 € einfahren müssen.

Die Vorteile des CFD-Handels im Fokus

Profit bei steigenden Kursen: Spekulieren Sie auf einen steigenden Kurs bei einem bestimmten Finanzprodukt, können Sie dieses Produkt mit Gewinn verkaufen, wenn Sie richtig liegen. Sinkt der Wert des Produktes hingegen, erleiden Sie Verluste.

Profit bei fallenden Kursen: Dasselbe gilt im CFD-Handel auch umgekehrt, sofern Sie ein Finanzprodukt verkaufen, welches Ihrer Meinung nach im Wert sinken wird. Sinkt der Kurs tatsächlich, fahren Sie Gewinne ein – steigt er allerdings, erleiden Sie Verluste.

Handel auf Margin: Bei CFDs handelt es sich im gehebelte Produkte, was sowohl mit Vor- als auch mit Nachteilen verbunden ist. Das Hebelprinzip besagt hierbei, dass Sie zur Eröffnung einer Position nur einen kleinen Prozentsatz des Gesamtwertes in Eigenkapital hinterlegen – der Rest wird daraufhin vom Broker nach der Hinterlegung einer Margin (Sicherheitsleistung) „geliehen“. Die entsprechenden Marginsätze sind vom Hebel abhängig, zu dem bei der Consorsbank gehandelt wird. Der Handel auf Margin selbst ist indes mit verschiedenen Vor- und Nachteilen verbunden, indem er beispielsweise einen höheren Gewinn verspricht, im Gegensatz dazu allerdings auch höhere Verluste mitbringen kann.

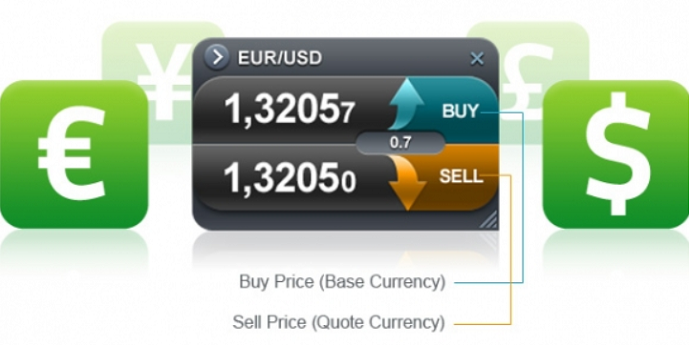

Der Spread: CFDs werden in der Regel zu einem Spread gehandelt, welcher die Differenz zwischen Ankaufs- und Verkaufskurs darstellt. Dieser Spread wird in Pips berechnet und kann entweder variabel oder fix ausfallen und wird mit dem eröffneten bzw. geschlossenen Trade an den Broker entrichtet.

Weiter zur Consorsbank: www.consorsbank.de

Die Consorsbank CFD Gebühren im Detail

Die Consorsbank CFD Gebühren sind in erster Linie vom gehandelten Basiswert abhängig – Ordergebühren fallen allerdings auch beim CFD-Handel über die Consorsbank nicht an, diese sind einzig dem Wertpapierhandel vorbehalten. Im Gegensatz dazu fallen beim CFD-Handel über die Consorsbank allerdings Spreads an, die erfahrene Trader auch von „normalen“ Onlinebrokern kennen sollten. Dieser Spread stellt die Differenz zwischen An- und Verkaufskurs dar – darüber hinaus fallen hier auch Finanzierungskosten an, wenn Positionen über Nacht gehalten werden sollen. Beim Halten von Long-Positionen liegen die Finanzierungskosten als Zinssatz des LIBOR +4 %, beim Halten von Short-Positionen des LIBOR -4 %. Die Margin bewegt sich indes zwischen 1 und 25 % – abhängig vom jeweiligen Basiswert.

Die Consorsbank CFD Gebühren sind in erster Linie vom gehandelten Basiswert abhängig – Ordergebühren fallen allerdings auch beim CFD-Handel über die Consorsbank nicht an, diese sind einzig dem Wertpapierhandel vorbehalten. Im Gegensatz dazu fallen beim CFD-Handel über die Consorsbank allerdings Spreads an, die erfahrene Trader auch von „normalen“ Onlinebrokern kennen sollten. Dieser Spread stellt die Differenz zwischen An- und Verkaufskurs dar – darüber hinaus fallen hier auch Finanzierungskosten an, wenn Positionen über Nacht gehalten werden sollen. Beim Halten von Long-Positionen liegen die Finanzierungskosten als Zinssatz des LIBOR +4 %, beim Halten von Short-Positionen des LIBOR -4 %. Die Margin bewegt sich indes zwischen 1 und 25 % – abhängig vom jeweiligen Basiswert.

Das Verwahrentgelt liegt aktuell bei 0,50 % p. a.. Es gilt der Freibetrag beim Verrechnungskonto von 100.000 Euro je Konto.

Die Spreads der Consorsbank unter der Lupe

Aufmerksame Leser wissen an dieser Stelle, dass sich die Spreads beim CFD-Handel über die Consorsbank nach dem jeweiligen Basiswert richten. Handelt man beispielsweise einen CFD auf den DAX, wird ein Spread in Höhe von 2 Punkten berechnet. Beim Dow-Jones liegt der Spread indes bei vier Punkten, während der Spread beim Handel von Gold 0,4 USD beträgt. Silber kann indes zu einem Spread von 7 Pips gehandelt werden – zu den Spreads der anderen verfügbaren Finanzprodukte kann sich der Kunde selbstverständlich auch auf der Website des Unternehmens informieren.

Der Spread – die Essenz der CFD Gebühren

Die Consorsbank CFD Gebühren bestehen in erster Linie aus dem Spread – doch was genau ist der Spread eigentlich?

Broker bzw. Liquiditätsanbieter stellen für ihre Produkte ständig aktuelle An- und Verkaufskurse, zu denen der Privatkunde sowohl vor als auch nach den offiziellen Börsenzeiten handeln kann. Diese Preise werden nicht nur als Ankaufs- und Verkaufspreis, sondern auch als Geld- und Briefkurs bezeichnet. Die Spanne zwischen dem Geld- und dem Briefkurs wird in der Branche als Spread bezeichnet. Dieser Spread wird vom Broker nach den Geld- und Briefkursen der Basiswerte an den Börsen ausgerichtet und ist deshalb von der aktuellen Volatilität des Wertes und von den jeweiligen Handelsvolumina abhängig.

Der Spread macht den Großteil der CFD Gebühren aus

Das Angebot der Consorsbank im Detail

Selbstverständlich sollten Trader, die sich mit den Consorsbank CFD Gebühren auseinandersetzen, auch das restliche Angebot des deutschen Unternehmens nicht unbeachtet lassen. Die Geschichte der deutsch-französischen Consorsbank begann bereits im Jahre 1994 in Nürnberg als Schmidt-Bank – und seitdem konnte die erfolgreiche Onlinebank ihr Angebot stetig erweitern. Die Regulierung des Unternehmens übernimmt indes die deutsche Bundesanstalt für Finanzdienstleistungsaufsicht in Zusammenarbeit mit der französischen Banque de France und der Autorité des marchés financiers.

Heute können bei der Consorsbank nicht nur Aktien, Indizes, Fonds, Anleihen und Zertifikate gehandelt werden, sondern Kunden können darüber hinaus auch Girokonten eröffnen und von verschiedenen Sparprodukten profitieren. Zum Angebot des deutschen Unternehmens gehören darüber hinaus auch Festgeld- und Tagesgeldkonten sowie Sparbriefe und Sparpläne, Anlageideen, Renten und Vorsorgeprodukte. Die Consorsbank gehört damit zu Deutschlands größten Onlinebanken, was wir auch in unserem umfangreichen Consorsbank Test so festhalten konnten.

Bei der Consorsbank bestehen die CFD-Gebühren in erster Linie aus dem Spread für den jeweiligen Basiswert.

- Spread bei DAX-CFDs 2 Punkte

- Spread bei Gold-CFDs 0,4 USD

- Finanzierungsgebühr von +4 % bzw. -4 %

- Verrechnungskonto Freibetrag von bis zu 100.000 Euro, danach 0,5 % Verwahrentgelt

Unser Fazit: Die Consorsbank CFD Gebühren beschränken sich hauptsächlich auf den Spread

Die Consorsbank überzeugt als eine der größten deutschen Banken mit einem umfangreichen Angebot, zu dem unter anderem auch das CFD-Trading gehört. Als CFDs werden gemeinhin Differenzkontrakte bezeichnet, die einen unkomplizierten Handel versprechen und sich durch verschiedene Vorteile auszeichnen. Zu den CFD-Gebühren, die auch beim Handel über die Consorsbank anfallen, gehört in erster Linie der Spread, der beim Handel des DAX bei 2 Punkten liegt. Darüber hinaus fallen lediglich die üblichen Finanzierungskosten an, die berechnet werden, wenn Positionen über Nacht oder über das Wochenende hinaus gehalten werden.